2014��3���҇���䓮a(ch��n)���_7025�f����������cȥ��ͬ��������L2.2%��2014��һ���ȣ�ȫ����䓮a(ch��n)����Ӌ�_20270�f���������ͬ�����L2.4%�����������@����(sh��)��(j��)���Ј������J��y(t��ng)Ӌ�ֹ����Ĕ�(sh��)��(j��)ƫ�����������������һ���������ձ鲻�Ì�(d��o)����F��I(y��)�p�a(ch��n)����r�������䓮a(ch��n)����������ô�ߡ���������P���J��y(t��ng)Ӌ�ֵĔ�(sh��)��(j��)���·�ӳ�ˌ��H����r�����S��ƫ�ߵ�����̫����������Ҫ�����ׂ���������x��

1����������F䓹���ƽ��ģ�́������������䓮a(ch��n)�������A(y��)��

��������䓮a(ch��n)���Ƿ�߹����҂����ԏ��F�ƽ��ģ�́���������������F�Vʯ�͏U䓵ĺ��F����(sh��)��(j��)�ƌ�(d��o)��䓮a(ch��n)������������(n��i)��F��I(y��)�U�ʹ���ʲ������������ռ����(n��i)��䓮a(ch��n)��������С������������c���L���̷����������ͨ�^�L���̷����F�ƽ����һ���y�c��������F�Vʯ�a(ch��n)����(sh��)��(j��)�mȻ�����������ԭ�V�a(ch��n)���Ĕ�(sh��)��(j��)���������w���F����Ʒλ���Dz�����ģ������Ҫ�ȏ�ȫ���F�ƽ��ģ�́���������F�Vʯ��ƽ��Ʒλ������

A������ȫ���F�ƽ��ģ�ͣ��F�Vʯ���o��������Ӵ�

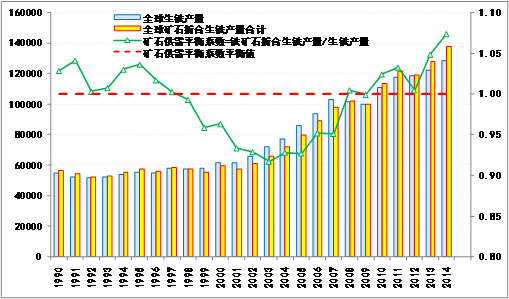

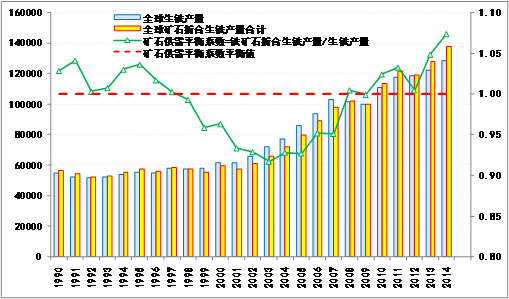

�P�߷�����1990��2014�꣨��(d��ng)��a(ch��n)����(sh��)��(j��)���A(y��)����(sh��)��(j��)��ȫ������F�Vʯ�a(ch��n)������(sh��)��(j��)��Դ��USGS���������|(zh��)�{(di��o)��֣��Լ����F�a(ch��n)��������ø����F�Vʯ�a(ch��n)������ԓ���F�Vʯƽ��Ʒλ��Ӌ���F�V���F�������Լӿ����F�Vʯ���F����(sh��)��(j��)�cȫ�����F�a(ch��n)�����ߠt���F+ֱ��߀ԭ�F�a(ch��n)������(sh��)��(j��)���������õ��Vʯ����ƽ��ϵ��(sh��)�����

��D1��ʾ��2013���2014���F�Vʯ����ƽ��ϵ��(sh��)���@��������f���F�Vʯ���o�����������V�r���Љ�����������ֵ��ע����ǣ��ڸ����F�Vʯƽ��Ʒλ��(sh��)��(j��)�Ĺ�����������P���ԇ��a(ch��n)�V23%��Ʒλ����ĵV�Ͱ͵Vƽ��57%������V�̵�ƽ��Ʒλ��59%���ң�F(xi��n)MG�F�VʯƷλ������Щ����Ʒλ��Ӌ��������ĵV�Ͱ͵V��ƽ��Ʒλ���DZ��^�ߵ�����ڱ�ģ���ЃH��57%��Ӌ�����������(y��ng)ԓ��ƫ�͵�����������ǰ��@����(sh��)��(j��)�������F�Vʯ����ƽ��ϵ��(sh��)�������߀�DZ��^�ߵ�������2013���F�Vʯ����ƽ��ϵ��(sh��)��1.05������2014��t������1.07��ͨ�^�a(ch��n)���A(y��)��Ӌ��ó��ģ�����Ҫ���a(ch��n)����Ĵ������Ͱ����������քe�������a(ch��n)9200������2013��2.66�|���������2014���A(y��)Ӌ2.95�|������غͱ���2013��1.856�|�����2014���A(y��)Ӌ2.17�|�������F(xi��n)MG2013��1.26�|�����2014���A(y��)Ӌ1.55�|������2000�f�����ң�VALE2013��a(ch��n)��2.998�|���������N����2.65�|����2014���A(y��)Ӌ3.12�|�����������ӡ����2014��a(ch��n)��Ҳ��Ť���������������a(ch��n)��1500�f�����ң�ȫ�����������F�V�a(ch��n)����������ƽ��(w��n)�������

�D1ȫ���F�Vʯ�����F�a(ch��n)��ƽ�����

��(sh��)��(j��)��Դ��USGS���(li��n)�ƽK����������(li��n)��؛

B����������(n��i)�F�ƽ��ģ�ͣ�һ���Ȯa(ch��n)�������A(y��)��

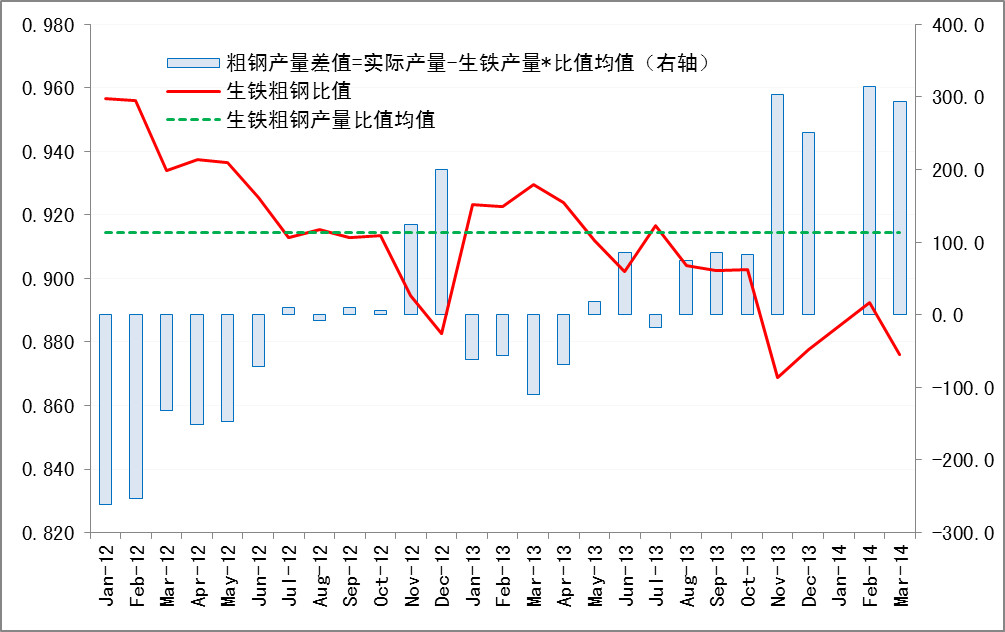

Ҫ�������һ�����F䓵Ĺ���ƽ�⣬��ҪӋ�����g�F�Vʯ���������������F�Įa(ch��n)���M�Ќ������Ȼ���������a(ch��n)�������ڵĿ��]������һ�����F�Vʯ�����a(ch��n)�����M�����Dz������R���D(zhu��n)���鮔(d��ng)���ȵ����F�a(ch��n)�����������Ԟ���ʹ��Ӌ����Ӿ��Ѕ����ԣ��P�߰ѕr�g�������L��������Ӌ��2013��1����2014��3�¹�15�������g���F�ƽ��ģ�ͣ��@���F�ƽ��ģ�;Ϳ���ƽ���e�·ݔ�(sh��)��(j��)�IJ����������ܱ��^�ʴ_�ķ�ӳ�F䓹���ƽ�⡣

�������������Ӌ���F䓹���ƽ��ģ�͕r��߀��Ҫ���]�ۿ��F�Vʯ�������䓏S�S��(n��i)�F�Vʯ�������׃������������䓏S�S��(n��i)�F�Vʯ���]�У���˿�ͨ�^Mysteel�{(di��o)���䓏S�S��(n��i)�������씵(sh��)�������ƌ�(d��o)�������Ӌ���^�̱��^��(f��)�s���P���ڴ���Ҫչʾ�Y(ji��)����������Ї��a(ch��n)�V��Ʒλ��22.36%�������M�ڵVƽ��Ʒλ��55.65%�����M�ڵV���˰ĵV�Ͱ͵V��Ʒλ�V���������߀����������Ʒλ�����^�͵ĵVʯ��Ӌ���������(n��i)�F�Vʯ���������չ�ʽ��=���a(ch��n)�V�a(ch��n)��+�M����-�ۿڎ������-䓏S�������������������F�VʯƷ�N���Q���62%Ʒλ���F�Vʯ������Ӌ�����������F���H���a(ch��n)����ĵVʯ�����������F�a(ch��n)���Q���62%Ʒλ�ĵVʯ�����

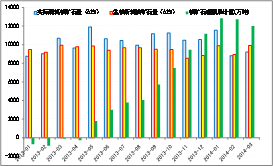

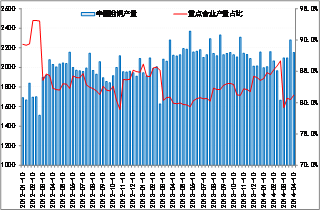

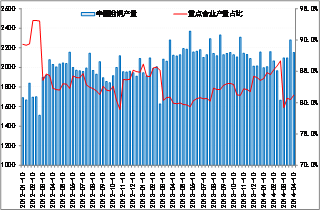

Ӌ��Y(ji��)����D3��ʾ���҂����l(f��)�F(xi��n)2013��1���ԁ���Ӌ����(n��i)�F�Vʯ�������h�������F���a(ch��n)����Vʯ�����������F�a(ch��n)���Q���62%Ʒλ�ĵVʯ�����15�������g�IJ��~�_����1.2�|�����ஔ(d��ng)��7448�f�������F���䓮a(ch��n)�������ͬ�ڴ���c���F���H�a(ch��n)���IJ��9446�f�����������Ӌ��Y(ji��)�����ܲ��Ƿdz��ʴ_��������Ӌ��r���F�VʯƷλ���DZ��^�͵����������Ԍ��H���~���ܕ������҂����Ҳ�ȥӋ�^���~��(sh��)��(j��)�Ĝʴ_�����߀�ǿ��Եó�һ�������@�ĽY(ji��)Փ��������(n��i)���F�a(ch��n)����(sh��)��(j��)���ܱ�����������ʹ�䓮a(ch��n)���DZ��^һ�µ������

�D2���F�c��䓮a(ch��n)����ֵ׃����r���f�����D3�F�Vʯ�������c���F�a(ch��n)�����ȣ��f����

��(sh��)��(j��)��Դ���(li��n)�ƽK�ˡ��(li��n)��؛��(sh��)��(j��)��Դ���(li��n)�ƽK������(li��n)��؛

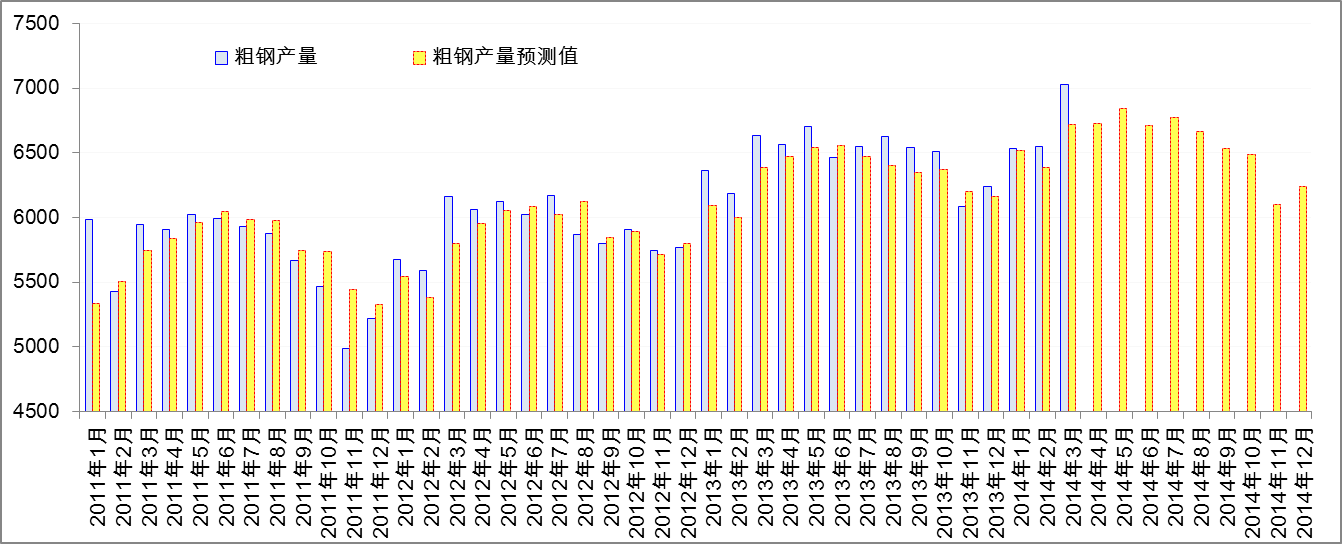

���⣬�҂�Ҳ���ԏĴ�䓺����F�a(ch��n)���Ĕ�(sh��)��(j��)���ȁ�������������ڴ�����a(ch��n)�����õ��ˏU�������������¶����F�a(ch��n)������С�ڴ�䓮a(ch��n)����������^����������ߵı�ֵ��(y��ng)ԓ�DZ��^��(w��n)�����������ĈD2�ɿ�����2012��1���������������F�c��䓮a(ch��n)���ı�ֵ̎���»�څ��������Ҳ�����f�U䓵����������������ˡ��D2�еı�ֵ��ֵ��0.914������2013��11��������3�·ݵı�ֵ��(sh��)��(j��)���@С�ھ�ֵ���Q�㵽���w�����������������(y��ng)ԓ�nj��H��䓮a(ch��n)��������Փֵ300�f�����ҡ�����������@�����һ�����}����Ҫô��䓮a(ch��n)����(sh��)��(j��)ƫ���������Ҫô�����F�a(ch��n)����(sh��)��(j��)ƫ������������ǵ������ķN��r����������@���҂��ĈD2��(sh��)��(j��)���Կ�����������F�a(ch��n)����(sh��)��(j��)���ĸ����^��䓮a(ch��n)����(y��ng)ԓ���^�����A(y��)��������

2���ļ���(ji��)��Ҏ(gu��)�ɿ���һ���ȴ�䓮a(ch��n)��ͬ�ӻ��������A(y��)��

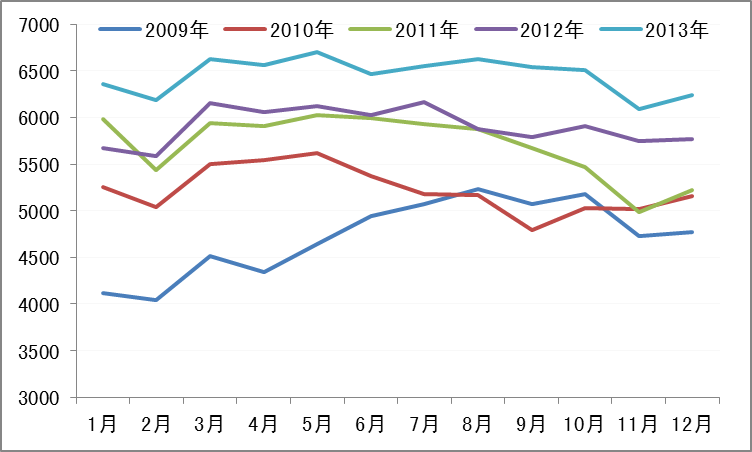

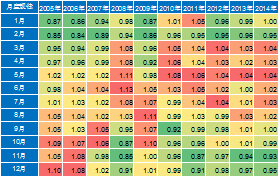

����������¶Ȯa(ch��n)���Ěvʷ��(sh��)��(j��)���l(f��)�F(xi��n)�����ÿ��1-2�·ݶ���ȫ��a(ch��n)�������^�͵��·�������3-7�·���ȫ��a(ch��n)�������^�ߵ��·�����������ļ��ȴ�䓮a(ch��n)�����ٴλ���������������������҂����^ȥ9��ÿ�µĴ�䓮a(ch��n)������ȫ�����¾��a(ch��n)��ֵ���Եõ�һ����ֵ����������ж���(d��ng)�®a(ch��n)����׃��Ҏ(gu��)������������2��ʾ�����мtɫ�����·ݱ�����ȫ��12�����Юa(ch��n)���^�ߵ��·���������Gɫ�t�����Ǯa(ch��n)���^�͵��·ݣ��ɴ˿�Ҋ2010����2013���䓮a(ch��n)��ጷŵ�Ҏ(gu��)����1-2�·ݺ�8-12�·��ǵͮa(ch��n)���·�������3-7�·��Ǹ߮a(ch��n)���·ݡ�

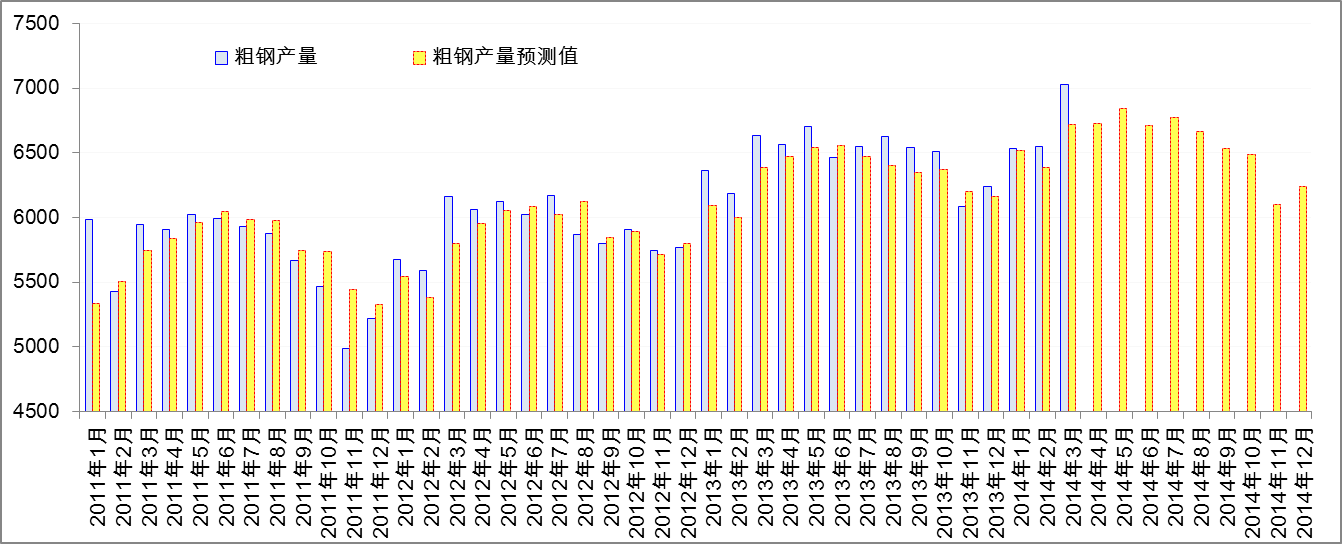

�������ϵļ���׃��Ҏ(gu��)����������������2014���ϵ��(sh��)��r�������M�������2014��ȫ��Ĵ�䓮a(ch��n)��׃����r���������D5��ʾ�����w�㷨��������������ĈD5���Կ������2014��1-2�·ݴ�䓮a(ch��n)��ֵ�c�A(y��)�yֵ���^�ӽ������3�·ݔ�(sh��)��(j��)���A(y��)�yֵ303�f�����A(y��)�yֵ��6722�f��������H��7025�f����Ȼ������������ñ�ģ���A(y��)�yÿ��3�·ݵĔ�(sh��)��(j��)�͌��H��(sh��)��(j��)��ȶ������F(xi��n)�^���ƫ��^ȥ�����ƫ���ֵ��ؓ268�f��������ͽ����ؓ303�f�����Ҳ�Dz����������ɴ˿�Ҋ���ļ���(ji��)��Ҏ(gu��)�ɷ������������3�·ݴ�䓮a(ch��n)����(sh��)��(j��)���������A(y��)�������������ƫ��40�f�������������

�D42009-2013���䓮a(ch��n)���¶�׃����r ��1 2009-2013���®a(ch��n)���c����®a(ch��n)����ֵ

��(sh��)��(j��)��Դ���y(t��ng)Ӌ������(li��n)�ƽK�˔�(sh��)��(j��)��Դ���y(t��ng)Ӌ��������(li��n)�ƽK��

�D52011-2014���䓮a(ch��n)���A(y��)��ֵ�c���Hֵ���ȣ��f����

��(sh��)��(j��)��Դ���y(t��ng)Ӌ����������(li��n)��؛

3��������(sh��)��(j��)��C����䓅f(xi��)��(sh��)��(j��)�ķ���

�Ј����ڽy(t��ng)Ӌ�֔�(sh��)��(j��)���ɵ���Ҫ����(j��)������䓅f(xi��)�����Ĵ�䓮a(ch��n)����(sh��)��(j��)����W(w��ng)վ�����ĸߠt�_���ʔ�(sh��)��(j��)������Ľ^����(sh��)ֵ����������1-3�·���䓅f(xi��)�y(t��ng)Ӌ��䓮a(ch��n)����1.833�|��������y(t��ng)Ӌ�֔�(sh��)��(j��)��2.01�|����������1700�f�����վ��a(ch��n)����18.9�f���������������������ļ���(ji��)��׃��Ҏ(gu��)�Ɂ������������䓅f(xi��)�y(t��ng)Ӌ��(sh��)��(j��)�ͽy(t��ng)Ӌ�֔�(sh��)��(j��)����һ�£���1-2�·ݮa(ch��n)���^�������3�·ݮa(ch��n)���h(hu��n)�Ⱦ����@���ӣ���䓅f(xi��)��(sh��)��(j��)3�h(hu��n)����13.6%������y(t��ng)Ӌ�֔�(sh��)��(j��)3�h(hu��n)�����s7%�������ϱ�1�з����ļ���(ji��)��Ҏ(gu��)�������ɲ��ԭ��������ڽy(t��ng)Ӌ��ʽ�IJ�һ�ӣ���䓅f(xi��)ȫ���a(ch��n)����(sh��)��(j��)�������c��I(y��)�a(ch��n)����(sh��)��(j��)�Ļ��A(ch��)�Ϲ�����������������ȫ�y(t��ng)Ӌ�����ģ����ԕ������`��������P���J��������ߔ�(sh��)��(j��)�mȻ�^��ֵ�����������������^��ą����rֵ��

������������P�ߏ����������@Ϥ����Ϣ�����������ȥ���ļ��ȇ��ҭh(hu��n)���{(di��o)�ر��^������ʹ����F��I(y��)���ψ�a(ch��n)���ĕr����д������������δ�猍�ψ�����ȥ���ļ��ȵĮa(ch��n)�����w���@���^�������������δ���ψ�IJ��֮a(ch��n)����������tҪ�ڽ���һ�����a��ȥ������@�Ӿ��������һ���Ȯa(ch��n)�����͵ĸ����ļ��ȣ��@�N��r���������Ҳ��(j��ng)�����F(xi��n)�������

�D5��䓅f(xi��)Ѯ�a(ch��n)����(sh��)��(j��)

��(sh��)��(j��)��Դ���(li��n)�ƽK������(li��n)��؛

�C����������P���J���y(t��ng)Ӌ��һ���ȴ�䓮a(ch��n)����(sh��)��(j��)���w�����A(y��)�ڣ�ֻ��3�·݆��®a(ch��n)����(sh��)��(j��)������ƫ������mȻ��(sh��)��(j��)�����ܲ���ȫ�ʴ_�����P�߸��A������Ҫ���ýy(t��ng)Ӌ�ց��о�����������������(sh��)��(j��)�o��������������

���ں���䓃r�߄�����P���J����䓏S��4�·���Ȼ������ጷŮa(ch��n)�ܣ��@��Mysteel�ߠt���������{(di��o)�锵(sh��)��(j��)���Կ�����������Ҫ�Ƅ�������䓏S��Ȼ��50-100Ԫ��ǰ������100-200���ć������������ǰ�ڳ��m(x��)�ăr���µ���(d��o)�µ��Y��o��������4�·��������⣬������������r��ֻ���Ӵ����a(ch��n)�����ԫ@ȡ����ĬF(xi��n)����������������������������mȻ����ጷŌ�(d��o)��������p���������������䓲Ĺ��o����ֻ���^�m(x��)���������֮��������ጷŵĿɳ��m(x��)��ƫ��ИI(y��)�Y��o��������Ȼ���ڣ��Ј��ɽ��������@�D(zhu��n)������������䓲ăr���Կ����^�m(x��)�µ�������ų��ل�(chu��ng)�µ͵Ŀ�������������䓏S���Ʈa(ch��n)��ጷ����ȡ������������4��10���ԁ��҂��ͽ��h�F(xi��n)؛��I(y��)������؛���߈�(zh��)�������ױ���Ŀǰԓ������Ȼ���������ֻ�����ڽ���r�C���x������Ҫ���о������