�����н���(zh��n)�����ξ֕�(hu��)�h�����������뽛(j��ng)��(j��)������(hu��)�h�����(xi��ng)���~����ǰ���_(d��)������12���ԁ�(l��i)���Ј�(ch��ng)��̖(h��o)��������������ѽ�(j��ng)�_(k��i)ʼ�e�O������������ĸ��(xi��ng)��(j��ng)��(j��)�������(xi��ng)�����

����ƫ�e�O�����߱�B(t��i)�Ј�(ch��ng)�ڴ_�J(r��n)Ŀǰ��(j��ng)��(j��)�����Љ�����ͬ�r(sh��)�������(du��)���m(x��)���߰l(f��)��Ҳ���кܴ������������ǰ���_(d��)�Č��(xi��ng)���ܷ��Ƅ�(d��ng)���������������������ʩ�����������������ֵ^(q��)�O(ji��n)�����߷����������������خa(ch��n)Ͷ�Y�����ܷ���(w��n)�ȶ��ɞ����Ј�(ch��ng)Ŀǰʮ���P(gu��n)ע�����c(di��n)�����

�������@�ӵ���r������������(d��ng)�¸��(xi��ng)��(j��ng)��(j��)ָ��(bi��o)���߄�(sh��)����(du��)���҂��Д���m(x��)��(j��ng)��(j��)�����кܴ������������

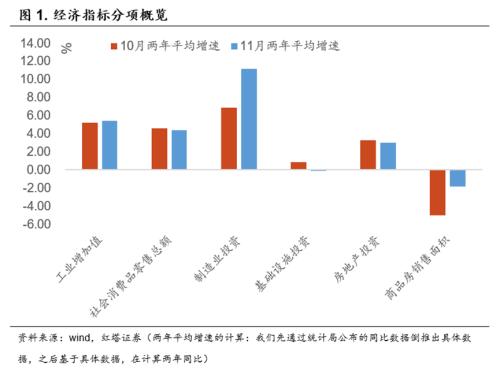

������Ŀǰ������11�½�(j��ng)��(j��)��(sh��)��(j��)�ρ�(l��i)����11�½�(j��ng)��(j��)��(sh��)��(j��)ϲ�n���롣

������(l��)�^����Ŀǰ�S�����߰l(f��)�����������خa(ch��n)�N��������ů��������(d��ng)����ӿ쿢��������ͬ�r(sh��)���ڳ��ڵ�����(d��ng)���������I(y��)Ͷ�Y�����I(y��)���a(ch��n)�ȵı��F(xi��n)�����e(cu��)������

�������҂�ҲҪע���Ŀǰ������õ�߀���M(j��n)һ������������������������������Ӱ���������������M(f��i)�t�t�](m��i)���ޏ�(f��)�������?y��n)�ȱ�ٺϸ��?xi��ng)Ŀ�ȣ�����Ҳ��δ�l(f��)���������

����

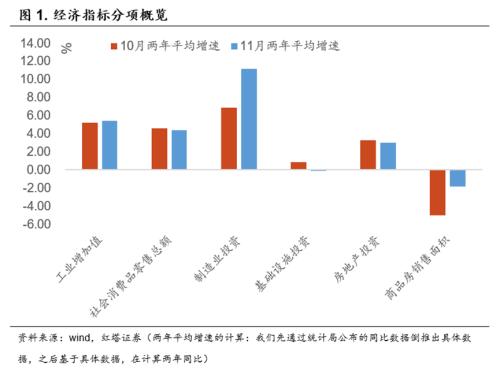

������һ������҂��ȁ�(l��i)��һ�¹̶��Y�a(ch��n)Ͷ�Y���1-11��ȫ��(gu��)�̶��Y�a(ch��n)Ͷ�Y�������r(n��ng)����ͬ�����L(zh��ng)5.2��������1-10�·ݻ���0.9��(g��)�ٷ��c(di��n)�������ƽ�����L(zh��ng)3.9������1-10�·ݼӿ�0.1��(g��)�ٷ��c(di��n)����

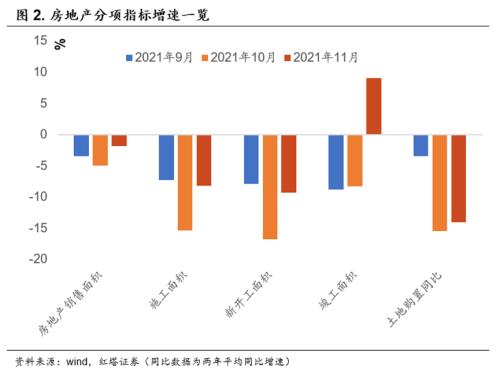

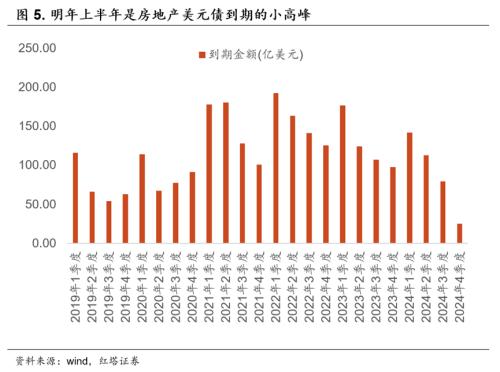

�������خa(ch��n)Ͷ�Y�������11�·��خa(ch��n)Ͷ�Y���m(x��)������څ��(sh��)��1-11�·����ȫ��(gu��)���خa(ch��n)�_(k��i)�l(f��)Ͷ�Yͬ�����L(zh��ng)6.0����ǰֵ7.2����������ƽ�����L(zh��ng)6.4����ǰֵ6.8���������

����

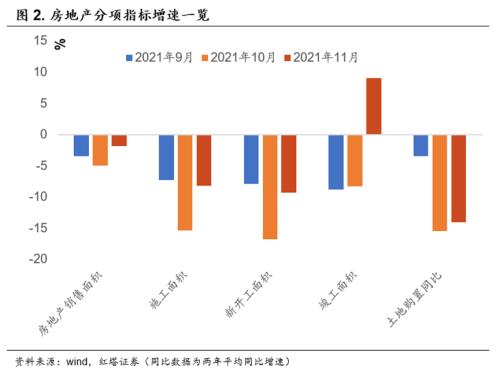

�����S���O(ji��n)������߅�H������������خa(ch��n)���N�۶���11����������ů�ġ��N�۔�(sh��)��(j��)�@ʾ11�·��خa(ch��n)�N����e1.5�|ƽ���������������ƽ��ͬ���»�1.8����ǰֵ��-5.0������������������10��������խ������Д�(sh��)��(j��)Ҳ�@ʾ������11��(g��)��ס���J������4013�|Ԫ���^10�¶���532�|Ԫ����

�������nj�(du��)���N�۶��҂�߀��Ҫ֔(j��n)���Д�������11���N�۵Ļ�ůһ����ԭ���Ǽ���(ji��)�Ի�ů��߀��һ����ԭ���ǰ����J����֮��������ǰ�ڱ����Ƶ�����һ����ጷţ��Ķ��Ƅ�(d��ng)�N���������

���������҂�����(y��ng)ԓ�J(r��n)�R(sh��)�����F(xi��n)���Ƽs����ُ(g��u)����Ը�����@ô���c(di��n)��һ�Ƿ��خa(ch��n)������ԇ�c(di��n)�������������^����w�^���������ǂ�(g��)�e������F(xi��n)�����y�������֔(j��n)��ُ(g��u)�I�ڷ������Ƿ�?j��)r(ji��)�ϝq�A(y��)����u��׃��������h(yu��n)���A(y��)�ڵĸ�׃��(du��)����ُ(g��u)���e��ُ(g��u)�I�ڷ���Ӱ��Ǹ����L(zh��ng)�h(yu��n)������

�������]��Ŀǰ�Ї�(gu��)���ڷ���������������خa(ch��n)�N���Ј�(ch��ng)������څ��(sh��)�Ƿ��ѽ�(j��ng)���ƣ�����߀����Ҫ�M(j��n)һ���^�������

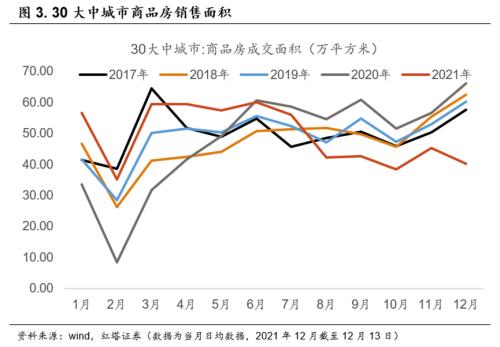

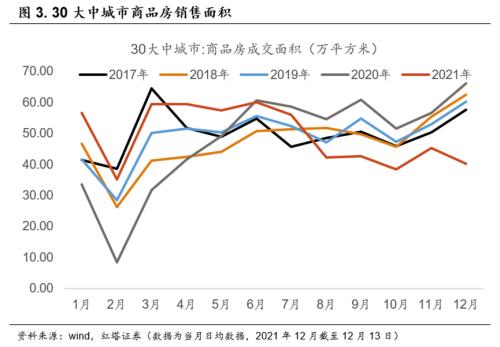

�����@һ�c(di��n)��12����Ѯ��30���г�����Ʒ���ɽ���e��Ҳ�܉���(l��i)�����������12��13��������30���г�����Ʒ���վ��ɽ���e�H�� 40.1�f(w��n)ƽ�������������@���ڼ���(ji��)�ԣ�Ҳ����11�µ�ˮƽ���������������������еı��F(xi��n)�֕�(hu��)���@����һ����������������

�����ڷ��خa(ch��n)�N�����fƫ���ĕr(sh��)�����������(g��)�e������ܕ�(hu��)�Lԇͨ�^(gu��)���r(ji��)���ہ�(l��i)�ػ\�Y���������dz��������ȷ���Ŀ��]�������@�ӵ��О�������(hu��)����ֹ���@�ͼӄ������e�����ľ����з���Ļؿ��y���������

����

�������N��ƫ���ĕr(sh��)�������������(du��)���m(x��)�ИI(y��)���w�߄�(sh��)���A(y��)����ȻҲ��(hu��)���^֔(j��n)������w�F(xi��n)�ڷ��خa(ch��n)Ͷ�Y��(sh��)��(j��)�Ͼ��Ƿ���ӿ쿢������p���õ�������

�����F(xi��n)�ڣ��O(ji��n)�܌�(du��)���خa(ch��n)��I(y��)�����Y�s����߅�H�ϵĴ_��������������������_(k��i)�l(f��)�J�ӿ�Ͷ������ٱ�������C�O(ji��n)��(hu��)�ͱ�ʾ��(hu��)֧�փ�(y��u)�|(zh��)���خa(ch��n)��I(y��)�l(f��)�Ђ�ȯ���Y������ڳ��U(xi��n)��I(y��)�(xi��ng)Ŀ�ļ沢��ُ(g��u)����

���������ߵ׳��F(xi��n)֮��������خa(ch��n)�ИI(y��)�����ޏ�(f��)����ʲô�أ��ǿ��������

�����o(w��)Փ�DZ����������ߌ�(d��o)��߀���������ڻػ\�Y���������������ă�(y��u)���x����ǿ������������҂��܉�11�¿���ͬ�ȴ�����������������ƽ��ͬ�����L(zh��ng)9.1����ǰֵ��-8.3���������

�����c֮��(du��)��(y��ng)�����������ʩ�������_(k��i)���mȻ���л�������������f̎��ؓ(f��)�^(q��)�g���11�®�(d��ng)�����_(k��i)������ƽ��ͬ�����ٞ�-9.3����ǰֵ��-16.8������ʩ����e����ƽ��ͬ�����ٞ�-8.2����ǰֵ��-15.4�������

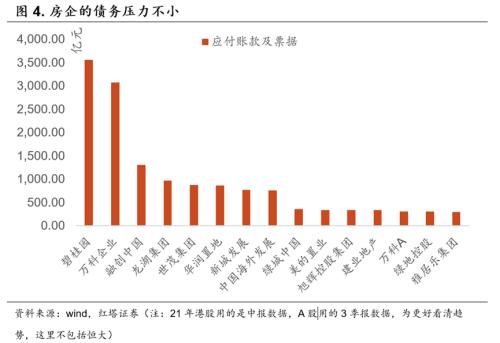

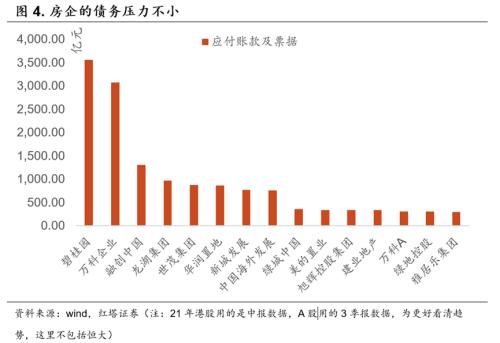

��������Ŀǰ�ИI(y��)�ײ��](m��i)�г��F(xi��n)���F(xi��n)�ڷ��خa(ch��n)�ИI(y��)�e�����еĵ��Y�|(zh��)��I(y��)�������w�Y���������f�ܴ��������(j��)wind��(sh��)��(j��)�@ʾ��11�¾�����ֻ���خa(ch��n)���l(f��)���`�s�������

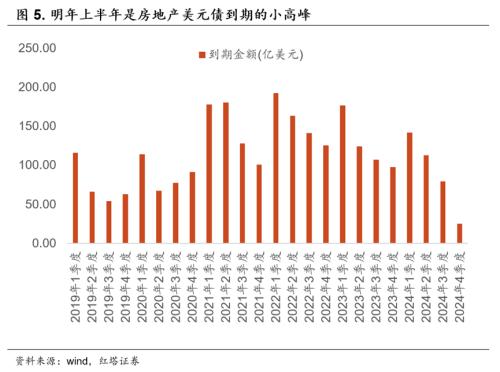

�������@�ӵ���r��������Ј�(ch��ng)����w���f�����������������ĩ��С����Ϣ���Ј�(ch��ng)�g��������Ȼ����һij���خa(ch��n)��I(y��)�Ă�ȯ��(y��ng)����µ�������

�����@Ҳ����ζ�������e�ǵ��Y�|(zh��)�ķ�����Ј�(ch��ng)�ϫ@ȡ�Y����y���Ǻܸߵ��������Y���������f��С����������һ����߀�Ƿ�����Ԫ���ĵ��ڸ߷������I(y��)�������Y����Ҳ�ܴ�

����

����

�������@�ӵ���r������������c���õ�?c��i)U(ku��)��Ҏ(gu��)ģ���������������锵(sh��)������Y����^(gu��)����(l��i)�ĺ�������e���R����ף����̿�Y(ji��)��������Y�l(f��)�ŵĉ������ܶ���С��

������(du��)���������������@�r(sh��)��ֻҪ���Y�𣬱����������ܰ�������ô�����S���ИI(y��)��u��������������߅�H���D(zhu��n)��ʣ�����Ȼ�͕�(hu��)ӭ��(l��i)�µęC(j��)����������

�����@Ҳ�ͽ���˞�ʲô�F(xi��n)�ڷ����e������һ�㶼���õ��������U(ku��)��Ҏ(gu��)ģ�������

�����Ĕ�(sh��)��(j��)�Ͽ�����11�·��خa(ch��n)�_(k��i)�l(f��)��I(y��)����ُ(g��u)����e��Ӌ(j��)ͬ���½�11.2����ǰֵ-11������������(d��ng)����ƽ��ͬ���»�14.1����ǰֵ-15.4����������

�����õص��������l(shu��)�أ��LJ�(gu��)��������������ڵ��������ؼ��г����^(gu��)������������(gu��)�������ɞ����õ�����������V�ݳɽ���13�ڵ���12�����ɇ�(gu��)�����µ�������ڳɽ�11�ڵأ�����H�@��2�ڵ��������

������������������(gu��)���������ИI(y��)���������������?y��n)����������Y�|(zh��)���������Ј�(ch��ng)�ϫ@ȡ�Y����y�����������������������(j��)wind��(sh��)��(j��)�@ʾ��10��-12��14̖(h��o)�������������l(f��)��Ҏ(gu��)ģ�Hռ���l(f��)��Ҏ(gu��)ģ��4.7�������(gu��)���������ռ�Ȅt�_(d��)����88.7�����ǰl(f��)�������������

��������������һ���(gu��)���������Y�a(ch��n)ؓ(f��)����rҲ��(hu��)��һЩ��������ô���@�r(sh��)�����������܉����ס�C(j��)��(hu��)������ͨ�^(gu��)��ُ(g��u)�����ͨ�^(gu��)�m���õ������(xi��ng)Ŀ?j��)?ch��)��ȷ�ʽ���@һ݆���خa(ch��n)�ИI(y��)���o��(c��)�ĸ���ռ��(j��)�șC(j��)���

�������m(x��)ֵ���P(gu��n)ע����ʲô��������

�������c(di��n)���������ʩ��������F(xi��n)�������D(zhu��n)�͵ķ���϶�����(hu��)׃���������ס��������(zh��n)�Ա�����ἰ�������������?y��n)�������ľ����еȽ�(j��ng)��(j��)���Љ����^��������������뽛(j��ng)��(j��)������(hu��)�h�����������ʩ�������������m(x��)�����P(gu��n)ע���ֵ^(q��)���_(t��i)�ļ���(l��)��������

��������Ͷ�Y����������11�»���Ͷ�Y���F(xi��n)���f���@�����A(y��)�ڡ�1-11�·ݻ��A(ch��)�O(sh��)ʩͶ�Yͬ�����L(zh��ng)0.5���������ǰֵ��1���������»������

�����F(xi��n)�ڻ����t�t�](m��i)�аl(f��)����ԭ����ʲô�������

�����϶�����(hu��)��ȱ�X�����ׂ�(g��)�����������ڼӿ�l(f��)�е�����������12��15̖(h��o)������(j��)wind��(sh��)��(j��)�@ʾ������(xi��ng)���İl(f��)���M(j��n)���ѽ�(j��ng)�_(d��)����98���������f(shu��)�ѽ�(j��ng)��ɰl(f��)��Ӌ(j��)���������

������ʲô���(xi��ng)���](m��i)������(d��ng)�����������Ҫԭ��϶�߀��ȱ�ٺϸ���(xi��ng)Ŀ����@һ�c(di��n)�ͱ��^�������ˣ�ȱ�(xi��ng)Ŀ�ǽ��������(l��i)�Ƽs�����l(f��)���ĺ����c(di��n)�������@������(hu��)��?y��n)鵽����ĩ��ͻȻ�����ˡ?/span>

�������ڌ��(xi��ng)���Y����;�������������ա��ط��������(xi��ng)��ȯ��;�{(di��o)������ָ������Ҏ(gu��)�����ԭ�t��ʡ��(j��)ؔ(c��i)�����T��(hu��)��ÿ��9�µ�ǰ�ɼ��нM����(sh��)ʩ1��2���(xi��ng)Ŀ�{(di��o)������������@Ҳ����ζ�������Ǜ](m��i)�Еr(sh��)�gȥ�{(di��o)��;���������

�������@�ӵ���r���������Ҫ�l(f��)����Ҫʲô�l�������

������Ҫ�O(ji��n)�������m�ȷ��ɣ������@���|�����˵ط������[�Ԃ���(w��)�O(ji��n)�ܵĺ�������������һ�㲻��(hu��)���ɵČ��(xi��ng)���(xi��ng)Ŀ�Ŀ���Ҫ����������뽛(j��ng)��(j��)������(hu��)�h�ڏ�(qi��ng)�{(di��o)ؔ(c��i)���e�O��ͬ�r(sh��)��Ҳ��(qi��ng)�{(di��o)��Ҫ��(y��n)�Cؔ(c��i)��(j��ng)�o(j��)��������(ji��n)�Q���������ط������[�Ԃ���(w��)�����

�����@Ҳ����ζ��������ĩ�Ļ������|(zh��)�Ͼ�������·����������(ch��ng)����������g���������

�����ǿ����ڴ�����ʲô�����������Ļ�����

����һ��(l��i)ؔ(c��i)����B(t��i)���ӷe�O������12�����뽛(j��ng)��(j��)������(hu��)�h��ʾ����ؔ(c��i)������Ҫ���Cؔ(c��i)��֧����(qi��ng)�ȣ��ӿ�֧���M(j��n)������������@�ӵ���r�������������ѽ�(j��ng)��ǰ���_(d��)�ˌ��(xi��ng)���~�ȣ��A(y��)Ӌ(j��)������һ���Ⱦ͕�(hu��)�_(k��i)ʼ�l(f��)�������Ķ���(du��)�����γ�֧�����

��������(l��i)������(xi��ng)Ŀ?j��)?ch��)���(hu��)���ӳ�֣�һ�����nj��(xi��ng)���(xi��ng)Ŀ�Ľ���7�¾��_(k��i)ʼ��(zh��n)���������(xi��ng)Ŀǰ�ڜ�(zh��n)��ĕ�(hu��)���ӳ����������һ�������߱�B(t��i)Ҫ�m�ȳ�ǰ�_(k��i)չ���A(ch��)�O(sh��)ʩͶ�Y���@Ҳ����ζ�����ꂀ(g��)�e�I(l��ng)����(xi��ng)Ŀ���˕�(hu��)���ӷe�O�������

��������(l��i)����ļ���Č��(xi��ng)���Y��������ӿ��·���������ꌣ�(xi��ng)���İl(f��)���M(j��n)�����@���������10��-12��15̖(h��o)���g������(xi��ng)���İl(f��)��Ҏ(gu��)ģ�_(d��)����1.2�f(w��n)�|��ռ���l(f��)��Ҏ(gu��)ģ��35����������A(y��)Ӌ(j��)�в����Y���(hu��)��2022��������_(k��i)ʼ�°l(f��)�����������Ͷ�Y����(l��i)���ٵ�������

�����ā�(l��i)��?y��n)����һ���ț](m��i)����ǰ���������ؔ(c��i)���l(f��)���V�ߣ�����1-2�»���Ͷ�Y����ƽ��ͬ���»�1.6����������@��(du��)�����(hu��)�γ�һ��(g��)�ͻ���(sh��)����������

��������(l��i)��һ������I(y��)Ͷ�Y�������������Կ�������I(y��)Ͷ�Y���f�S�����g���������1-11������I(y��)Ͷ�Y���L(zh��ng)13.7����ǰֵ14.2�������

����ԭ��������@ô���c(di��n)��һ�����εijɱ��������m(x��)���䣬�S����������(w��n)�r(ji��)�������ߵij��m(x��)���M(j��n)�����������ԭ���σr(ji��)���ѽ�(j��ng)ӭ��(l��i)��������������11��PPI����0.6��(g��)�ٷ��c(di��n)����12.9�������ɾI(y��)ͬ�Ȼ���6��(g��)�ٷ��c(di��n)�����60.5�����A(y��)Ӌ(j��)���m(x��)߀��(hu��)�^�m(x��)����������@�ӵ���r�£���I(y��)�ijɱ����������pС������Ͷ�Y��(d��ng)��Ҳ��(hu��)�������������

�������dz��ڌ�(du��)����I(y��)Ͷ�Y�γ�֧�����������?y��n)麣�������ٴη��?f��)��ȫ��ÿ�������˔�(sh��)���^(gu��)60�f(w��n)�������������(y��ng)��t�t�y���ޏ�(f��)���ȫ��?q��)��Ї?gu��)�����a(ch��n)����ه�̶��^�ߣ��Ķ��Ƅ�(d��ng)���ھS���g�������11�³���ͬ���ϝq22�����������ƽ���ϝq21����

�����ڳ��ھS���g�Եĕr(sh��)��������������P(gu��n)�a(ch��n)�I(y��)朵�Ͷ�Y������ȻҲ��(hu��)���^�����

�������Ǹ��g(sh��)����I(y��)Ͷ�Y��������(l��i)�Ї�(gu��)һֱ�����M(j��n)����I(y��)�D(zhu��n)������(j��)���������P(gu��n)��Ʒ���Ј�(ch��ng)�����g��Ҳ����(qi��ng)����������֮�����լ��(j��ng)��(j��)����(hu��)�Ƅ�(d��ng)Ӌ(j��)��C(j��)����Ʒ�������߸��������@�ӵ���r������������g(sh��)����I(y��)Ͷ�Yͬ��������������(hu��)��������I(y��)���w�������

�����Ĕ�(sh��)��(j��)�Ͽ����1-11�£����g(sh��)����I(y��)Ͷ�Yͬ�����L(zh��ng)22.2������������������Ӌ(j��)��C(j��)���k���O(sh��)������I(y��)���������Ӽ�ͨ���O(sh��)������I(y��)Ͷ�Yͬ�ȷքe���L(zh��ng)26.1�������24.7��������q�����@��������I(y��)ͬ��ˮƽ��

����

�����ڶ���������҂�?c��)ف?l��i)��һ��(gu��)��(n��i)�����M(f��i)��(sh��)��(j��)����

����11����������(hu��)���M(f��i)Ʒ���ۿ��~ͬ�����L(zh��ng)3.9��������ƽ�����ٞ�4.4���������ǰֵ��4.6����������M(f��i)���л�������

�����R��������������(gu��)��(n��i)�M(j��n)����y(t��ng)���M(f��i)������������������Ĵ����������������M(f��i)����Ҫ�P(gu��n)ע���c(di��n)�������顣һ���Ј�(ch��ng)��(hu��)�ʬF(xi��n)���鏊(qi��ng)����������M(f��i)�������������������M(f��i)��(qi��ng)���E�E������������

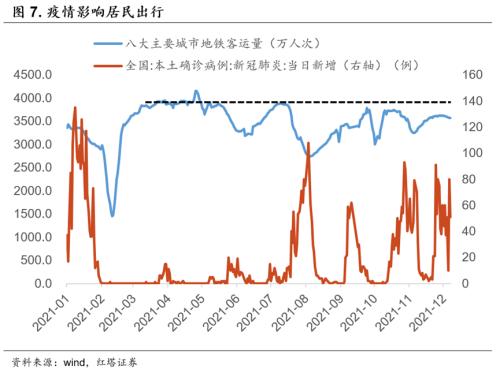

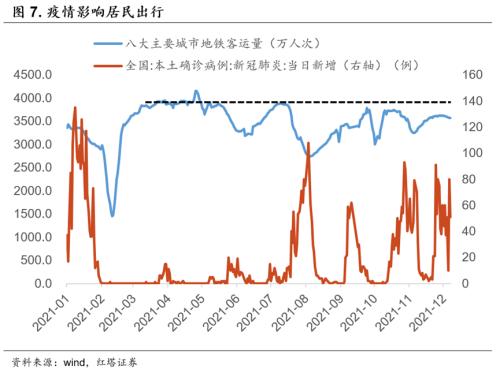

������10����Ѯ�ԁ�(l��i)������(gu��)��(n��i)�ٴγ��F(xi��n)����һ݆���������������һֱ���m(x��)����11����Ѯ�������˺���������δ��ȫ�^(gu��)ȥ�ĕr(sh��)��������(gu��)��(n��i)����һ�γ��F(xi��n)����һ݆�����������

������η���(f��)�����錦(du��)���������Լ����M(f��i)��������@��Ӱ���������҂��܉�11�¾��������M(f��i)ͬ���½�2.7�����ǰֵ��2�����������~���µ�С��I(y��)��Ӱ푸������@��������(sh��)��(j��)�@ʾ���~���φ�λ�������ͬ�ȃH�»���0.3�������@�������wˮƽ����

����

������Ʒ���M(f��i)������������t���@ô���c(di��n)ֵ���҂��P(gu��n)ע�����

�������ȣ��r(ji��)���ϝq��(du��)���M(f��i)ͬ�Ȕ�(sh��)��(j��)�������f�������@��֧�����������Ĕ�(sh��)��(j��)�Ͽ��Կ���11�����M(f��i)��(sh��)��(j��)�Нq��������@����ʯ�ͼ���Ʒ�������ͬ���ϝq25.9���������mȻ�q��������խ�����������f��������������(xi��ng)���@�cĿǰ��(gu��)�H�̓r(ji��)�������ȥ��ͬ�����P(gu��n)������

������Σ��S����ĩ���M(f��i)�����ĵ���(l��i)���������ơ���ϵ���Ʒ�����M(f��i)�����F(xi��n)���@����������мZ�͡�ʳƷ������������քeͬ���ϝq14.8�����15.5����13.2����

�����ٴ�������҂���Ҫ�P(gu��n)ע��һ�c(di��n)��ͨӍ�����ͬ�ȣ�0.3���������10�£�34.8�������@�»����

����֮���Գ��F(xi��n)�@�ӵ���r�����c����(sh��)Ч��(y��ng)���P(gu��n)����2020��ĕr(sh��)��������O���֙C(j��)��11�²���ʽ�����N������@���Ƅ�(d��ng)�ˮ�(d��ng)�r(sh��)ͨӍ�������Ʒͬ�ȴ�q43.6����������ǽ����O���֙C(j��)��9�¾Ͱl(f��)��������r(sh��)�g�ϵ��e(cu��)λ���ʹ��11��ͨӍ�����ͬ���»���

��������������(du��)����܇�҂��Ͳ���٘���������܇���M(f��i)����Ҫ����?y��n)�ȫ��a(ch��n)�I(y��)��ޏ�(f��)������������?y��n)?/span>��ȱо���������܇���a(ch��n)�����ϣ����Խ���ͬ��һֱ��ؓ(f��)���L(zh��ng)�����

�������������I(y��)���a(ch��n)���������

����11��Ҏ(gu��)ģ���Ϲ��I(y��)����ֵͬ�Ȍ�(sh��)�H���L(zh��ng)3.8����ǰֵ3.5������������ƽ�����L(zh��ng)5.4����ǰֵ5.2���������

�������I(y��)����ֵ�^�m(x��)��������Ҫ߉������I(y��)Ͷ�Y�S���g�Ե�߉�Ǻܽӽ�����������ֻ�����a(ch��n)��ʢ������I(y��)��I(y��)�e������I(y��)��I(y��)���Є�(d��ng)��ȥ�U(ku��)��Ͷ�Y���

���������҂��܉������I(y��)����ֵ������������ڽ�؛ֵͬ���ϝq12.6��������Ӌ(j��)��C(j��)��ͨ�ź���������O(sh��)������I(y��)ͬ���ϝq13.5������q����λ��ǰ�С��ڇ�(gu��)��(n��i)���M(f��i)��������](m��i)����ɫ�����خa(ch��n)Ͷ�Y���еĕr(sh��)������������f(shu��)���ڳɞ��ˇ�(gu��)��(n��i)���a(ch��n)����Ҫ����(d��ng)��������

����ͬ�r(sh��)����I(y��)�ļ��Ą�(d��ng)�C(j��)��Ҳ�Ƅ�(d��ng)�����P(gu��n)��Ʒ�����a(ch��n)�S�ָ�λ�����������늚�C(j��)е����������I(y��)ͬ���ϝq9.4������������I(y��)�C(j��)���ˣ��ף�ͬ���ϝq27.9�����

�������⣬ֵ��һ�������?y��n)�ȫ��������������Ј?ch��ng)��(du��)�������Y���������f�S������λ�������t(y��)ˎ����I(y��)11��ͬ���ϝq��17�����

���������@���c(di��n)֮�⣬�҂�߀��Ҫ�P(gu��n)ע�h(hu��n)���ޮa(ch��n)��Ӱ�������M(j��n)�붬������������ĭh(hu��n)����Ⱦ��������С���@���Ƅ�(d��ng)������߀���^�m(x��)�Ӵ�(du��)���P(gu��n)�ИI(y��)�����������������

�����Ĕ�(sh��)��(j��)�Ͽ����11�º�ɫ����ұ���͉��Ӽӹ��I(y��)����ɫ����ұ���͉��Ӽӹ��I(y��)�ͷǽ��ٵV����Ʒ�I(y��)ͬ�����m(x��)���БB(t��i)��(sh��)��������քe�»�11.2�������1.2����4�����

���������҂���Ҫע������������Ŀǰ�h(hu��n)���ޮa(ch��n)�ĉ������](m��i)�н�������12��ȫ��(gu��)�ߠt�_(k��i)���������ȫ��(gu��)ˮ��������I(y��)�_(k��i)���ʶ�߀���^�m(x��)�»�����������m(x��)�����Ҫ�P(gu��n)ע�h(hu��n)���ޮa(ch��n)��(du��)���a(ch��n)������(du��)���P(gu��n)��Ʒ�r(ji��)���Ӱ푡�

����

���������������Y(ji��)һ��11�½�(j��ng)��(j��)��(sh��)��(j��)���f�Ď��c(di��n)��̖(h��o)�����

������һ��Ŀǰ��(gu��)��(n��i)��(j��ng)��(j��)��(du��)���ڵ���ه��ƫ���������o(w��)Փ������I(y��)Ͷ�Y߀�ǹ��I(y��)���a(ch��n)����֮�����܉�S�ָ�λ����ܴ�̶�����ه�ڳ��ڵ�����(d��ng)����(j��ng)��(j��)�ă�(n��i)����(d��ng)��߀��ƫ������

�����ڶ�����������߷��ɺ�������?y��n)�ǰ������ļ���ጷŵ�������خa(ch��n)�N��������ů��������ͬ�Ƅ�(d��ng)�������_(k��i)ʼ�ӿ쿢�������

��������Ŀǰ�ИI(y��)�����f�](m��i)�г��F(xi��n)�������N�۵ij��m(x��)��Ҳ�д��M(j��n)һ���^��������ͬ�r(sh��)������(du��)δ��(l��i)���A(y��)�����������õ���Ը�ͣ�Ҳʹ���õسɞ鷿�خa(ch��n)Ͷ�Y����Ҫ�����(xi��ng)������������I(l��ng)��ָ��(bi��o)���õ�ƫ������Ҳ��ζ�����m(x��)���_(k��i)����ָ��(bi��o)����Ҳ��(hu��)���R�^�m(x��)���еĉ������

�����������������׃���f�ǽ�(j��ng)��(j��)�����IJ��_���¼���������@���H�����˾�������M(f��i)���ͬ�r(sh��)��(du��)���a(ch��n)Ҳ��(hu��)���Ӱ푣����炀(g��)�e�^(q��)��?y��n)�������������ѽ?j��ng)�_(k��i)ʼͣ��ͣ�a(ch��n)�����

�����mȻ��(gu��)��(n��i)���ߵĽ�(j��ng)�(y��n)����������҂���(du��)�������܉���ס�Ǵ_���ġ��������錦(du��)��(j��ng)��(j��)�Ķ��ڔ_��(d��ng)���f���ɱ�������e���M(j��n)�붬���������Ӱ푿��ܕ�(hu��)�������@������

��(l��i)Դ�����ڽ�