ú̿�_���ИI(y��)��Ȉ�棺�Ј�׃������rֵչ�����Ͷ�Y����

1.2021���Ј����

1.1.��K������������A��P���10 �º�������@

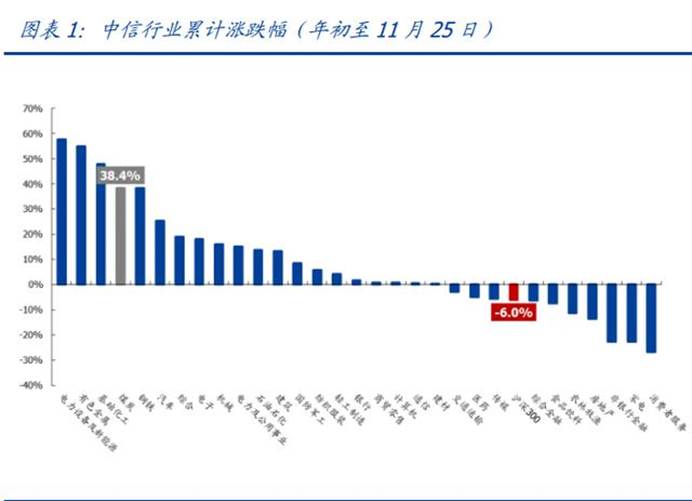

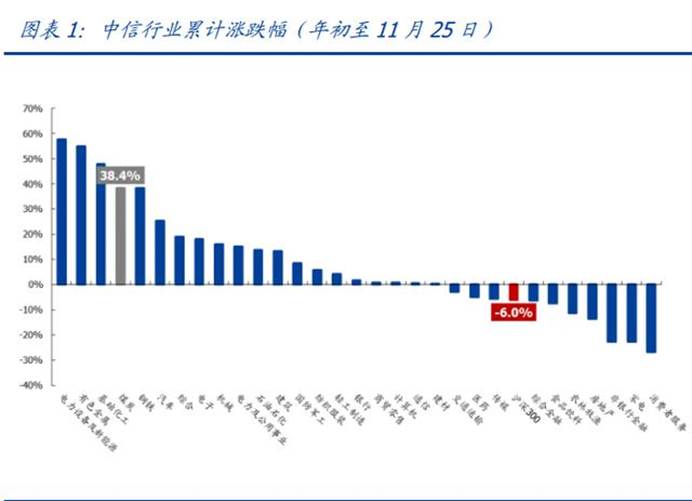

����� 11 �� 25 �գ�ú̿��K�� 38.4%����Ӌ�q��λ���ИI(y��)�� 4 λ������A���� 300 ָ��(sh��) 44.4pct���� 10 ���������ú̿��K�µ����ȸ��_ 16.4%��λ���ИI(y��)����(sh��)�� 1 λ�����ݔ�� �� 300 ָ��(sh��) 17pct���Ӱ�K��������o��ú��91.2%������̿��62.1%���Ӱ�K���F(xi��n)������(y��u)��������ɶ������ST ƽ�ܣ�172.0%���������ú�I(y��)��160.8%������ƾS�ɷݣ�139.8%�������\ ��Դ��107.5%������Aꖹɷݣ�104.7%���ȱ��F(xi��n)������(y��u)����

1.2.ú�r�������ֳ���

1.2.1.����ú�����q��ӭ�������ú�r���Իؚw

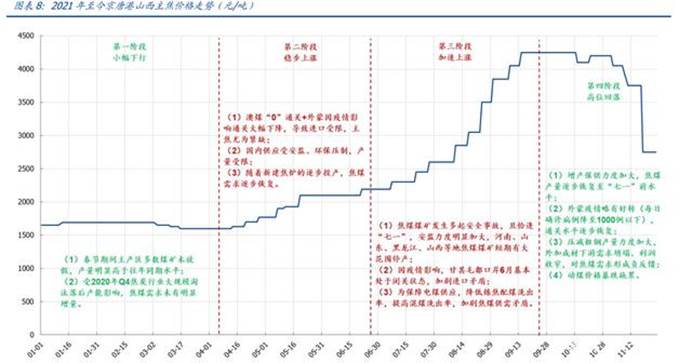

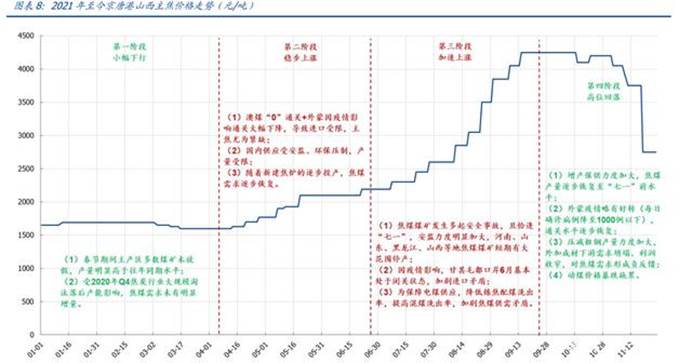

2021 ���ԁ����ú�r�Ӽӄ����ڵ������q�҄�(chu��ng)�¸ߺ������������M��ȭ������ �����ú�r�������� 2593 Ԫ/��ǰ�ڸ��c�����������݆������� 10 ����Ѯ�����q������ ȫ��ͨÛ߉���I(l��ng)�µĴ�����Ʒ���w�ߏ����������ú�������o�o������(n��i)�ɷ���&���a(ch��n)�� �̣�&�����A(y��)������ú�r���m(x��)�ߏ��ĸ���ԭ��10 ����Ѯ����ı������ǹ����p���� �{(di��o)��(ji��)���ӿ�a(ch��n)��ጷ�&�ܺ��p�أ��ĽY(ji��)��������� 11 �� 25 �գ��ػʍu Q5500 ���� 1090 Ԫ/������^ǰ�ڸ��c���µ� 1503 Ԫ/������^ȥ��ͬ����ƫ�� 473 Ԫ/�����

��һ�A�Σ�2020 �����~1 ����Ѯ�����ں������+����������\ݔ����+�M�� ú����+����������ُ�����\���ŵȶ�������Ӱ��£�����(n��i)ú�й�����(y��ng)���@����� ú�r���m(x��)�����ϝq��

�ڶ��A�Σ�1 ����Ѯ~3 �³�����������������Դ����������������a(ch��n)�^(q��)��ú�� ��(y��ng)̖�٣�����(ji��)���g���������a(ch��n)����Ӵ����ȣ����a(ch��n)����Ч���_ʼ�@�F(xi��n)��12 ���� �a(ch��n)����(chu��ng)�vʷ�¸ߣ�����������ů�B�ӽK��ú���������Ӱ푣��ۿ����늏S��汻�� ��ú�r�����µ����

�����A�Σ�3 �³�~9 �³��������������˳�+ú�V���a(ch��n)����+���O(ji��n)���h(hu��n)�����ȳ��m(x��) �Ӵ������(d��o)�®a(ch��n)��ጷ����ޣ��B������������m(x��)���A(y��)�����ú�r��(w��n)���ϝq��

�����A�Σ�9 ����Ѯ~10 ����Ѯ�������a(ch��n)����Ч�������A(y��)��+ȫ�����ú��(d��o)���Ј� ռ���Mһ���sС+������ԴΣ�C���ú�r���q��

�����A�Σ�10 ����Ѯ~����������Դ����(y��ng)��ȫ���������a(ch��n)�������@�Ӵ�����B�� �������M��ȭ�������������a(ch��n)�ܺ������ރr��������؛�����ȣ���ú�r�ڶ̶�һ���� ��(n��i)�Ը��c�������������

1.2.2.��ú������(y��ng)�տs�r�q�������Љ��B��ú����r��Ҋ픻���

����(y��ng)�տs������(n��i)����(y��ng)�ܰ��O(ji��n)����h(hu��n)������&�M���a�o�����鼰�а��P(gu��n)ϵӰ푣��DZ�݆��ú �r�q�ĸ���ԭ��10 ��ǰ�����ú�Ј�ȱ����u�Ӵ������ú�r�������У���(chu��ng)�vʷ �¸�����S������̼�к��������£���䓮a(ch��n)�����p���ȼӴ�B�ӹ���(y��ng)��m(x��)�֏�(f��)�����ú�r�� Ҋ픻��䡣���� 11 �� 25 ��������Ƹ�ɽ����������r�� 2750 Ԫ/�����^ǰ�ڸ��c�µ� 1500 Ԫ/��������^ȥ��ͬ����ƫ�� 1200 Ԫ/����

��һ�A�Σ����~4 ����Ѯ�������ڴ���(ji��)���g���a(ch��n)�^(q��)����(sh��)ú�Vδ�ż�����a(ch��n)�����@���� ����ͬ��ˮƽ����(d��o)��ú�V�����F(xi��n)һ��������������δ��ȫ�֏�(f��)���r��С�� �����

�ڶ��A�Σ�4 ����Ѯ~6 ����Ѯ�������������֏�(f��)+����(n��i)����(y��ng)�ܰ��O(ji��n)���h(hu��n)������ +�M�ڴ���p�٣���ú 0 ͨ�P(gu��n)�������������ͨ�P(gu��n)����»���������ȱ���@�F(xi��n)����r��(w��n) �����У�

�����A�Σ�6 ����Ѯ~10 �³�������úú�V�¹��l�l(f��)��ǡ������һ��������O(ji��n)�������@�Ӵ������ú�_����������������Ӱ��£�����ë���ڰ��P(gu��n)�]����M��������(chu��ng)���B�� ��ú��������鱣���ú����(y��ng)�����͟�����úϴ��������Mһ���ӄ���ú����ì�ܣ��� ú�r������������

�����A�Σ�10 ����������Դ���������£�����(n��i)�a(ch��n)���֏�(f��)+����ͨ�P(gu��n)�h(hu��n)�ȸ� ����������B�Ӵ�䓉��p���ȼӴ���������ɲ�����̮���������������խ�����������ú�γ�ؓ��������ú �r��Ҋ픻����������

2.�P(gu��n)��ú̿�Ј��Ď��c׃��

2.1.���mƫ��������a(ch��n)����V���ͷ��D(zhu��n)

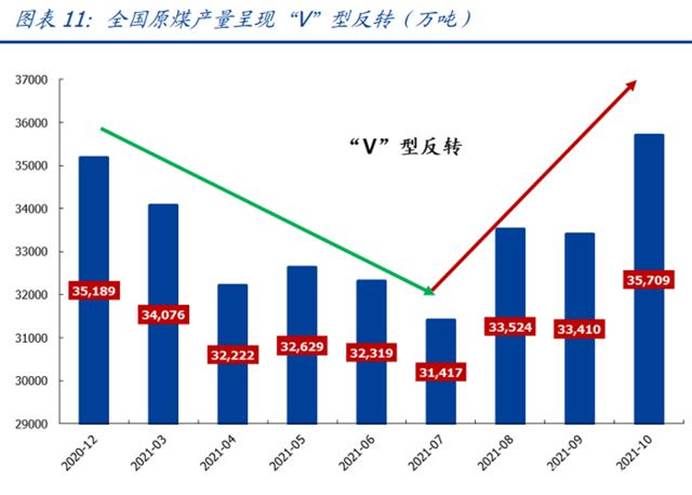

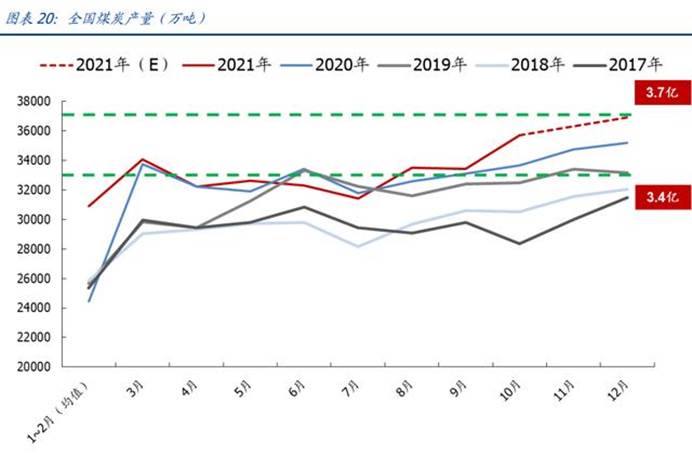

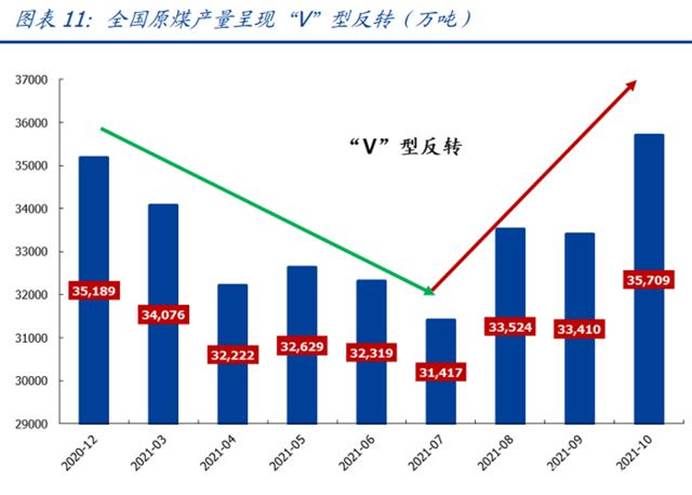

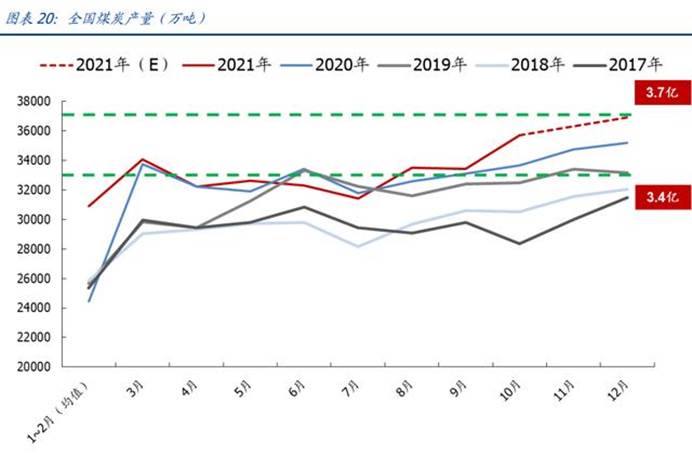

1~10 ���������ȫ�����F(xi��n)ԭú�a(ch��n)�� 33 �|���������ͬ�����L 4%����������wڅ�ݳʬF(xi��n)��V��������������� 1~2 ����Ӌ���a(ch��n)ԭú 6.2 �|���������ͬ�����L 25%��������� 3 ��~9 ������������m(x��)���®a(ch��n)������̎�� ͬ���»���B(t��i)������������wҊ 9 �� 14 �հl(f��)���ġ�ú̿�_�ɣ���Դ�D(zhu��n)�ͱ����µărֵ�� ������棩����(n��i)�ɷ������������ȫ��������h(hu��n)�����O(ji��n)�ܳ��B(t��i)���ı���������������������m(x��)��ɉ��ƣ������� 7 �� �ܽ��h�����cӰ�����������O(ji��n)��������������ȫ��ԭú���®a(ch��n)���½��� 3.14 �|���Ľ����� ���µ��������

���� 3 �� 1 �����������ʽʩ�е����̷���������ʮһ����Ҏ(gu��)������δ�l(f��)�����a(ch��n)�¹���������� ��F(xi��n)��Σ�U���`���О����������؟���������ԓҎ(gu��)��ֱ�����ú�V���a(ch��n)��Ը�������������� ����˶��a(ch��n)�����a(ch��n)�������ú��δ���ИI(y��)ǰ�����n����������]�� 3~5 ��Ľ��O(sh��)�r�g�ɱ�+���~���Y��Ͷ����������Y�� �_֧��Ը�^����������½�ú�V��(sh��)�������������

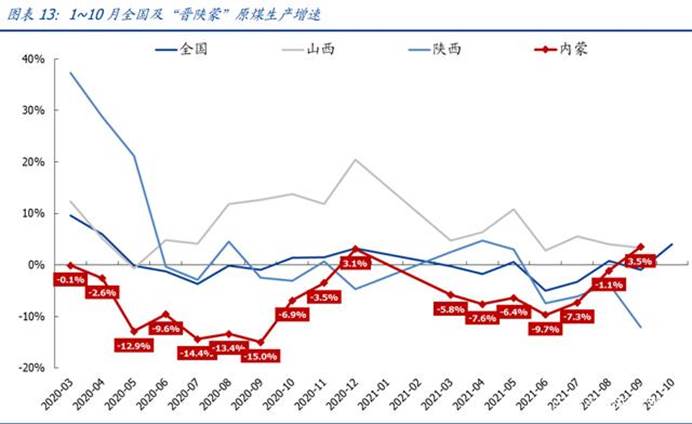

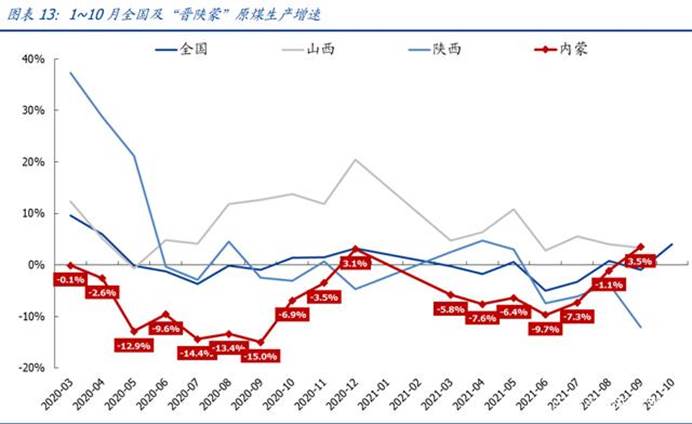

��(n��i)�������a(ch��n)�������c���������ʡ�ݶ��ԣ�2020 ��������Ӱ����������ɽ������������ԭú�a(ch��n)�������_ 8.2%�������6.3%�������2021 �� 1~9 ���������ɽ������������ԭú�a(ch��n)�������_ 11.6%�������3.5%����������w�^�� ���������������(n��i)��������ú�������� 20 ����Ӱ��������2020 ��ԭú�a(ch��n)��ͬ���»� 7.8%�������2021 �� 1~9 ��ԭú�a(ch��n)��Ҳ�H�֏�(f��)��ȥ��ͬ��ˮƽ��ͬ���� 0.6%���������δҊ���@����������������F(xi��n)�� ��ζ������(n��i)����(y��ng)Ŀǰ���}��Ҫ�����ڃ�(n��i)�ɵ^(q��)������(n��i)�ɵ^(q��)δ�팢�������a(ch��n)��������Ҫ �^(q��)���������

���a(ch��n)���������� 10 �����@�Ӵ����������������������ծa(ch��n)������(chu��ng)�vʷ�¸�����������Ă�(c��)�淴ӳ���� 3~9 �����g�a(ch��n)��֮���Ԝp����ԭ������ڸ�����ߵĹ�����������Ķ���(d��o)��ú�V���H�a(ch��n)���y�� ��Ч�l(f��)�]��������mȻ������ԁ�����������Ұl(f��)��ί�������������Դ�����������(n��i)�ɹ����΅^(q��)�������������˹�е� �ಿ�T��m(x��)���_��һϵ��ú�V���a(ch��n)������(w��n)�r���ߣ��漰����ݛՓ����(d��o)��������a(ch��n)�ܺ�����������L�f(xi��) ��ӆ��������ރr�ȶ����S�ȣ��������Ч�������A(y��)���������ֱ�� 10 ��������������P(gu��n)���T��ú̿������ ���¸߶Ⱥ���������a(ch��n)��ጷ��ٶȲŵ������@�ӿ����������(j��)������Դ�ֹ�������(sh��)��(j��)�������10 �®���������� ȫ�����F(xi��n)ԭú�a(ch��n)�� 3.57 �|���������ͬ�����L 4%����������®a(ch��n)����(chu��ng)�vʷ�¸��������11 �� 6 ���������ȫ ���ծa(ch��n)�_ 1205 �f�������������(chu��ng)�vʷ�¸�ˮƽ�������11 �� 11 �գ���(n��i)�ɹŶ�����˹���a(ch��n)ú̿ 248 �f�������������(chu��ng)�vʷ���ˮƽ�������

�����P(gu��n)���T�������a(ch��n)�������Ƅ����������11 �� 10 ���������ú̿�{(di��o)���ծa(ch��n)���_�� 1,205 �f��������� ��(chu��ng)�vʷ�¸��������չ��������������������a(ch��n)��ȫ���䌍�l(f��)�����A(y��)Ӌ���ǰȫ��ú̿�ծa(ch��n)�����_ �� 1240 �f��������������¶Ȯa(ch��n)����߿��_ 3.7 �|��ˮƽ���������������õ���Ч�۷e��������֏�(f��) ������ˮƽ������������������������˳��������δ��ȫ��ú̿�¶Ȯa(ch��n)�������S���� 3.4~3.7 �|��ˮƽ�������

2.2.��Դ�D(zhu��n)�ͳ������R���f�����D(zhu��n)�Q�����������������m(x��)���A(y��)��

��������m(x��)���A(y��)������������f�����D(zhu��n)�QҊ��Ч�������ֵ��ע��������������늽Y(ji��)��(g��u)�������������I(y��)�ĸ��g(sh��)���b������I(y��) �����I(l��ng)����������Ĵ���d���ИI(y��)���º�Ӌ��������B�m(x��)����ؓ���L������������F(xi��n)������҇����f �����D(zhu��n)�Qȡ���^�����@��Ч��

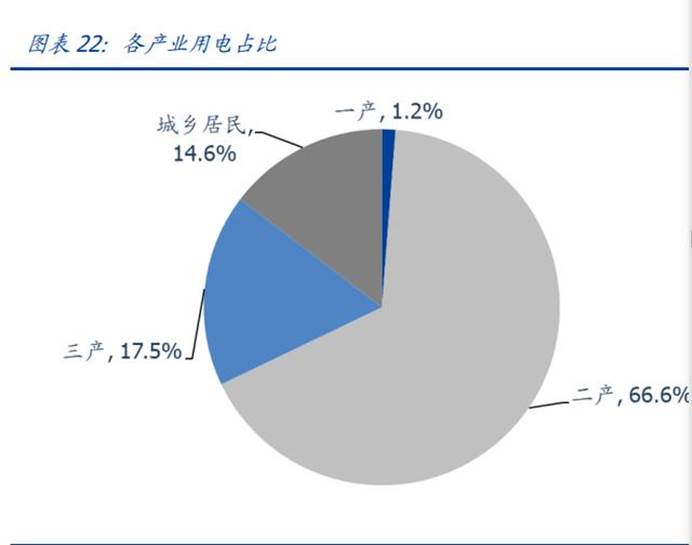

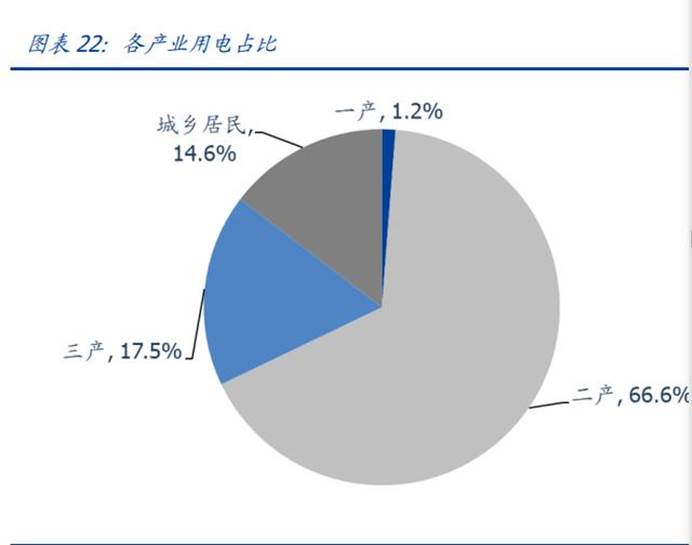

�f���ܣ��ߺ��ܣ���δ��̭����������ܴ��Ͽ����������������A(y��)�ڵ������������1~10 ��������� ȫ������I(y��)����� 34,155 �|ǧ�ߕr�������ͬ�����L 12.0%������������^����ͬ����� 10.3 ���� ���c�������������������Ĵ���d���ИI(y��)�������Ӌ 18,450 �|ǧ�ߕr�������ͬ�����L 8.4%������������^����ͬ���� �� 5.8 ���ٷ��c����������g(sh��)���b������I(y��)����� 7,339 �|ǧ�ߕr�������ͬ�����L 18.3%������������^����ͬ���� �� 16.1 ���ٷ��c����������MƷ����I(y��)����� 4,607 �|ǧ�ߕr��ͬ�����L 14.5%������������^������� 17.7 ���� ���c���������������I(y��)�ИI(y��)����� 3,760 �|ǧ�ߕr�������ͬ�����L 15.8%������������^������� 13.5 ���ٷ��c�������

���������Ͽ��������������������h��������I(y��)ƽ��ˮƽ�������1~10 ������������g(sh��)���b������I(y��) ����� 7,339 �|ǧ�ߕr�������ͬ�����L 18.3%����������ٳ�����I(y��) 6.3pct���������헶��ԣ�1~9 �£��������

늚�Cе����������I(y��)��ռ 12.6%����Ӌ�����ͬ�����L 28%����܇����I(y��)��ռ 7.3%����Ӌ�����ͬ�����L 21.6%�������ͨ���O(sh��)������I(y��)��ռ 12.8%����Ӌ�����ͬ�����L 20.9%�������Ӌ��C/ͨ�ź���������O(sh��)������I(y��)��ռ 24.6%����Ӌ�����ͬ�����L 23.3%�������

��������������l(xi��ng)�������ˮƽҲ���^���������g�������Ŀǰ��������Ї��˾����ˮƽ���wƫ���������2019 ���Ї��˾������ 4877kW.h/�ˣ��������p�������������s�齛(j��ng)�������c�l(f��)չ�M��(OECD)�� ��ƽ��ˮƽ�� 58%��������˾���������� 732kW.h/����������s�� OECD ����ƽ��ˮƽ�� 28%�������

2.3.�ú�L�f(xi��) 100%ȫ���w�������ú���ۃr����څ��

���S���҇��Ј���(j��ng)���IJ���l(f��)չ�ͳ�����������҇�ú̿���r�C�Ə���Ӌ������(j��ng)�����p܉���� ���������Ј������������ֻؚw���L�f(xi��)��������Ј��������ľ������������ǰ�L�f(xi��)�r��ɞ��Ј���(w��n)���l(f��)չ�Ļ�ʯ��������l(f��)�]���r������œʯ������������������Ј����r��C���֞�ú̿�a(ch��n)�I(y��)朙C��(g��u)�� �Ç��H����(n��i)�ɴ��Ј����ڬF(xi��n)؛�ɂ��Ј������M�Ѓr���L�U�����ṩ�˙C���������

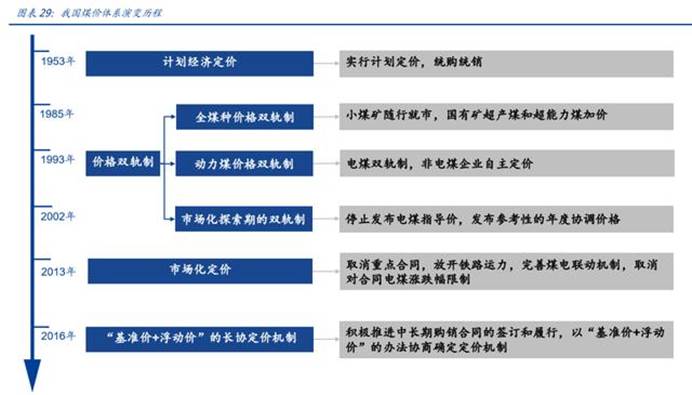

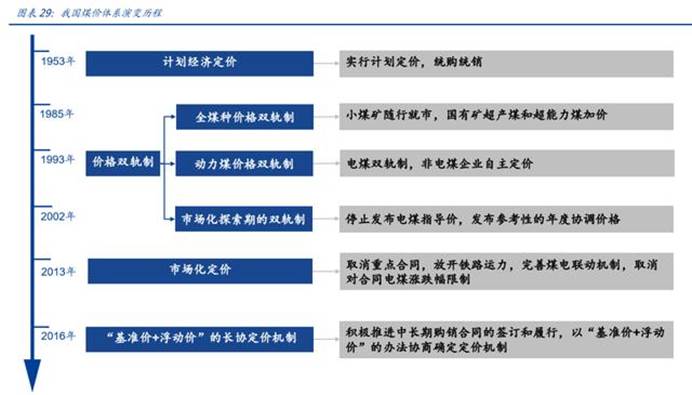

2.3.1.Ӌ�����r��1953 ����1984 �꣩

����������������٘I(y��)���e��������鷀(w��n)���������������C����Ⱥ������������������������������������Y ԴѸ�ٰl(f��)չ��(j��ng)����������҇�����Ӌ����(j��ng)���w����������������������ú̿���Ҍ���Ӌ�����r������������Ј� ��(w��n)�������w�����������1966 ��֮ǰ��������҇�ú̿�Ј��]���γ�ȫ���y(t��ng)һ�Ķ��r�˜��������ú�r�ɮa(ch��n) �صط��������а�Ӌ���ƶ����������ʹú�r���F(xi��n)�^(q��)���Բ�������1966 ���� 1979 ���������ú̿���I(y��) ���l(f��)����ú̿�|(zh��)��Ҏ(gu��)���S�r�����������ú̿�|(zh��)������ú̿��Ψһ���r����(j��)��1984 ��֮ �������������(w��)Ժ����(j��)ú̿�����a(ch��n)�ɱ���������Y(ji��)�����Ķ������ƶ���ú̿�r��˜�������������ú̿�� ���S�r����������p����I(y��)̝�p��������S����ú̿���a(ch��n)�������

���ڴ˕r��ú�r�]���c�Ј������M��(li��n)ϵ�������ú�r�����^С����������څf(xi��)�{(di��o)ú̿�a(ch��n)�\�������P(gu��n) ϵ����������҇��������M���I(y��)���ı�������������ɱ��C��ɇ���ú̿����Ӌ����������M��ú̿�Ñ��� ����Ҫ�������������ú̿�r���L�ڵ���ú̿�YԴ�����ărֵ���������ʹ����(sh��)ú̿��I(y��)�L��̎�� ����̝�p��r���ИI(y��)�L�h�l(f��)չ�����������

2.3.2.�r���p܉�ƣ�1985 ����2012 �꣩

1985 ��~2012 �����g��������҇����_���ú��ú�r��������������S�����~ú̿�Ӄr�������Сú �V��(zh��)���Ј��r��������������I(y��)��ӆ���c��ͬ��ú����ָ��(d��o)�r�����������ú�Ј����ں�ͬ�r��������� ���r�ɷN���r��ʽ����������r���p܉������������r���p܉��������һϵ�І��}�������

һ���������������ú̿��I(y��)����������a(ch��n)ú�ļӃr���h�r���߿����ú̿��I(y��)�ķe�O�ԣ�ͨ�^ ���a(ch��n)���Ձ�������I(y��)��(j��ng)�I���y�Ġ�r���������������Ӌ����������Ӌ����(n��i)��������������� ������һú���r���ĬF(xi��n)��Ҳ��ʹ�ИI(y��)ì���@�F(xi��n)��������҃r���p܉�������(d��o)��ú̿�r���c �rֵ���F(xi��n)���x���������ͬ���F(xi��n)���^�����������(d��o)��Ӌ����(n��i)ú̿��u�p���������Խ��Խ���ú̿��Ӌ���������������˞�̓r��Ӌ����(n��i)ú̿�y�ԾS���������ú�r�Ј����ĺ��ӏ������������������� ú̿�r��ʼ�K������������������I(y��)ȱ���������r��(qu��n)��������{(di��o)�r���������I(y��)̝�p�������M ������������`����I(y��)���L�ڰl(f��)չ��

һ���������������������I(y��)���f���������Ӌ����(n��i)�����ú�r�L�ڵ����Ј��r��������ɽ������a(ch��n)�ɱ�������� �������ڼs���ߺ������������Ч�ʵ���I(y��)���������K�����ИI(y��)�Ľ����l(f��)չ���������ú̿�r���p܉ ������������������ήa(ch��n)�I(y��)�g�IJ���ƽ�������Ȇ��}���������������Դ���I(y��)�L�ڷ�(w��n) ���İl(f��)չ�������������Դ��δ���ǎ죩

2.3.3.�Ј������r�C�ƣ�2013 ����2015 �꣩

2012 ����������S������(n��i)��(j��ng)������ƣ�������������(n��i)ú�r����»��������ú̿�Ј��r���c���c��ͬ�r�� �IJ���Mһ���sС����������p܉����܉�ėl��Խ��Խ��֡�2012 �� 12 �����������ӿ�������� ���x�Ј���(j��ng)���w�������������̶ȸ��V�����l(f��)�]�Ј����YԴ�����еĻ��A(ch��)��������������γɿƌW �������ú�\�к��{(di��o)��(ji��)�C�����������(j��ng)����(w��)Ժͬ����������l(f��)��ί�l(f��)�����P(gu��n)����ú�Ј����ĸ�� ָ��(d��o)��Ҋ���������ú��p������(j��)ָ��(d��o)��Ҋ�����f(xi��)�̺�ӆ���L�ں�ͬ�����������ú�r�_ʼ�����Ј��� �A���������

2013 �� 5 �º� 9 �������������ú�̈́���ú��؛�ϼs�քe�ڴ��������������ɹ����н������������ �������YԴ�Ļ��A(ch��)�������Mһ���l(f��)�]�������2014 ����Ұl(f��)չ�ĸ�ίӡ�l(f��)���P(gu��n)���������Mú̿ �����Ј��wϵ���O(sh��)��ָ��(d��o)��Ҋ����������Mһ�����Mú̿�Ј����ĸ��������

2013~2015 ���g��ú̿�r��̎������ͨ������������L�f(xi��)��ͬ�o����(zh��)������r������������ͻ���� �I(y��)�������ڃr��Ͱl(f��)����Ŀ��]���Ӳ����F(xi��n)�L�f(xi��)��ͬ����������Ј��Ͽ��Բ�ُ�����L�f(xi��)��ͬ �r��͵�ú�ĕr��������������I(y��)�����ͷŗ��L�f(xi��)��ͬú��ȥ��ُ�Ј�ú�������

2.3.4.�����ʃr+���Ӄr�����L�f(xi��)���r�C�ƣ�2016 ��������

���� 2016 ����ǰȱ�����_���L�f(xi��)���r�C����������B��ú�r����µ���2013~2015 ���L�f(xi��)�r ��δ�õ������(zh��)��������������ڹ��o��(c��)�ĸ��������2016 ����ú̿�Ј���������������ú̿�r��һ· �����������2016 �� 11 ������������Ұl(f��)��ί�°l(f��)�ˡ��P(gu��n)�ڼӏ��Ј��O(ji��n)�ܺ�������(w��)����ú̿���L �ں�ͬ���е���Ҋ�������������L�f(xi��)�r���� 535 Ԫ/������ʃr�����������(j��)�����µ� CCTD �ͭh(hu��n) �����r��ָ��(sh��)�M���{(di��o)���������2018 �� 12 �������������L�f(xi��)���r�C�������{(di��o)������������ʃr�S�� 535 Ԫ/����׃��������Ј������{(di��o)���ą���ָ��(sh��)��������������Ї��ú��ُ�r��ָ��(sh��)��CECI����������¶��L �f(xi��)�r��t�� CCTD��CCI�������API8 �� CECI ָ��(sh��)��ƽ��ֵ�������

�� 2020 �� 12 �� 2 �Շ��Ұl(f��)��ί���������Դ�ְl(f��)���ġ��P(gu��n)������ 2021 ��������L�ں�ͬ�� ӆ������֪ͨ�������_����������������ʃr+���¸�������ú̿�L�f(xi��)���r�C���������2021 ��]�� ׃����������ڲ�����������������2021 ������L�f(xi��)���ʃr�Ԟ� 535 Ԫ/��

2.3.5.δ�����ú�L�f(xi��) 100%ȫ���w��������M���������ʃr+���¸�������ú̿�Ј��r���L Ч�C��

�ú�L�f(xi��) 100%ȫ���w��������M���������ʃr+���¸�������ú̿�Ј��r���LЧ�C���������ú̿ ���҇���Ҫ�Ļ��A(ch��)��Դ��ú�r�Ĵ���ϝq������Ƹ������ИI(y��)���a(ch��n)�ɱ�����������I(y��)���� ���������(y��ng)�Ͷ�����ů�a(ch��n)������Ӱ����������������淴ӳ���ҡ��鱣���҇���Դ����(y��ng)��(w��n)�� ��ȫ����������C�ú����(y��ng)��(w��n)������������ͻ����I(y��)̝�p���ȣ������l(f��)���Ը����������P(gu��n)���Tһ���� �M���F(xi��n)�l(f��)�ṩ���I(y��)�L�f(xi��) 100%���w�������һ���挢�y(t��ng)�I���]ú̿�ИI(y��)�����ɱ���������������� ���Ј�׃����������о����������ʃr+���¸�������ú̿�Ј��r���LЧ�C����������mȻĿǰ�P(gu��n)�� ���ʃr�����¸��ӱ�����δ���_����������������ߵij��_���������ζ���҇�ú�r���ػ���Ӌ����� ú��+�Ј������p܉���r�C����������Ķ�����ú̿��I(y��)�ۃr�����������ͬ�rƽ�ֻ����I(y��)�ɱ��� ���������

3.�r��չ��

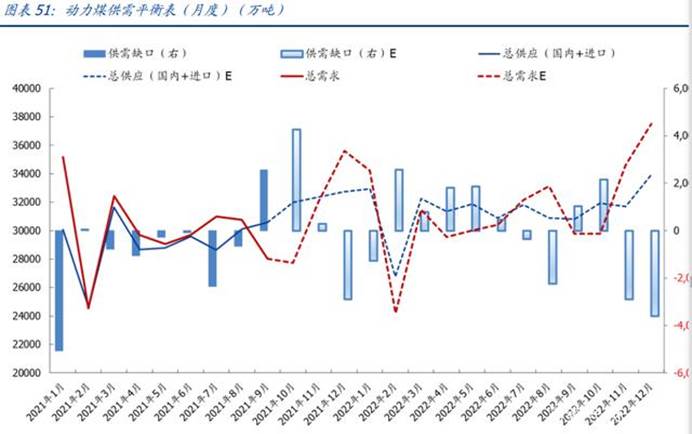

3.1.����ú�����a(ch��n)������ú�r�����������������ú���L��

3.1.1.�������ߺΕr�˳��ǛQ������(y��ng)���P(gu��n)�I

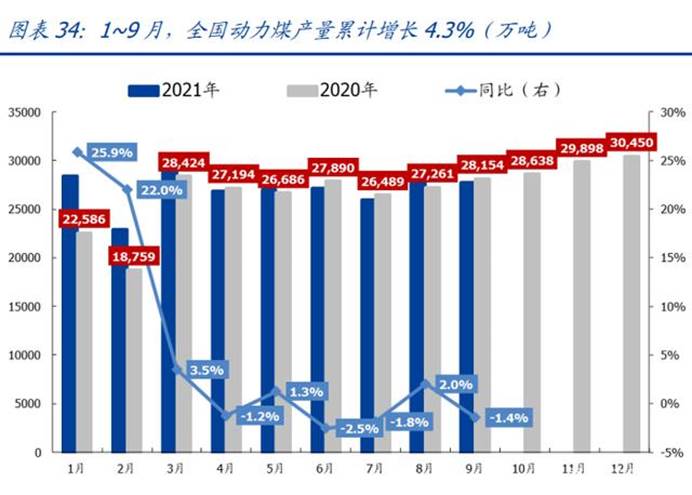

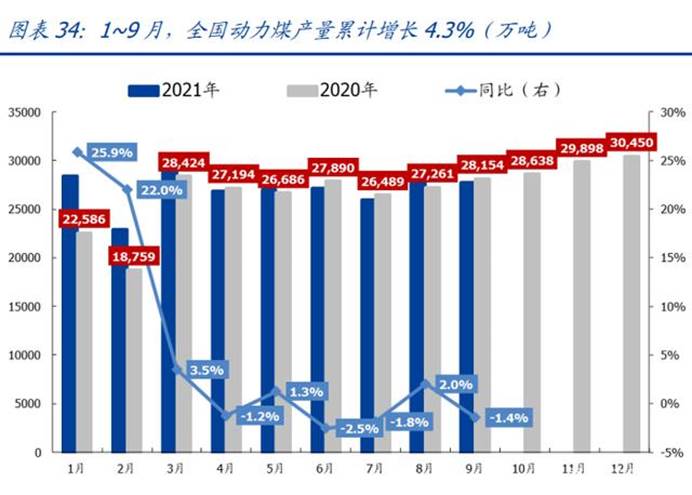

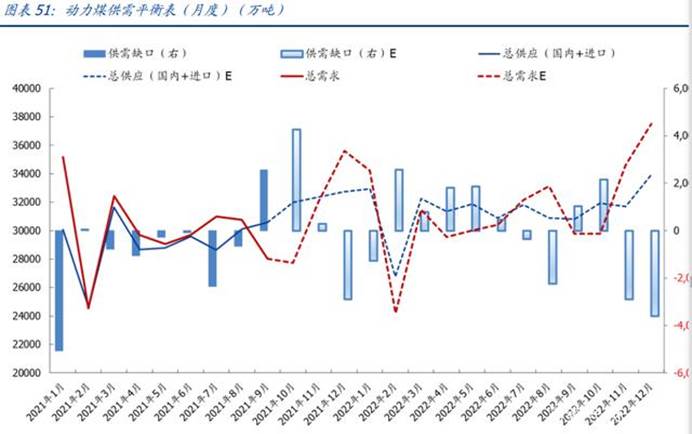

�܃�(n��i)�ɷ�������������O(ji��n)��������h(hu��n)���Լ����a(ch��n)����Ӱ푣�����ȫ������ú�a(ch��n)���ܵ����@�������������(j��)ú ̿�YԴ�W(w��ng)�y(t��ng)Ӌ�������1~9 ���������ȫ����Ӌ���a(ch��n)����ú 24.34 �|���������ͬ�ȃH���L 4.3%����������� 10 ���ԁ�����������P(gu��n)���T�鱣���҇���Դ����(y��ng)��ȫ�����������Ⱥ����ů�^����������B�m(x��)���_��헏����� �����a(ch��n)������ʩ��������������Mú̿���a(ch��n)���������������ጷ�ú�V��(y��u)�|(zh��)�a(ch��n)���������ȫ��ú̿�a(ch��n)������ ������(y��ng)�����m(x��)�������������(j��)���Ұl(f��)��ί 11 �� 21 �ձ�ʾ�������Ŀǰú̿�{(di��o)���ծa(ch��n)���ѷ�(w��n)���� 1200 �f�����ϣ��B�m(x��)��(chu��ng)�vʷ�¸��������

չ�� 2021 ������������]�������{(di��o)�،���ú̿�Ј��a(ch��n)��Ӱ��^�����������������׃�����f������ ��Ҫ�P(gu��n)ע�����c������������mȻ��ǰȫ��ú̿�ծa(ch��n)���_�� 1200 �f��+�Ěvʷ���ˮƽ����������@ ���ڴ�ǰú�r���q�ı���������������������ಿ�T(li��n)���Ƅ��µĽY(ji��)���������δ���ij��m(x��)���Դ��Ɇ� ��һ�������������˸ߏ��ȵ����a(ch��n)���������ߵİ�ȫ�[���������һ������������S��ú�r�����Իؚw������� ����ú�V���a(ch��n)�e�O��Ҳ�������p�������������������a(ch��n)�������ߺΕr�˳�������ú̿�Ј�Ӱ ��^����������҂��A(y��)Ӌ�ڽ�(j��ng)�v�˽���ú�r���q֮������������P(gu��n)���T�˴δ���ʕ��Ȱ�ú̿����� ����Ч�۷e����������ٿ��]Ŀǰ���a(ch��n)���ߵ����˳���������ڴ����g��������҂��A(y��)Ӌȫ��ú̿�ծa(ch��n)�� �S���� 1150~1250 �f��ˮƽ������(ji��)���g���⣩������������^��a(ch��n)���ؚw 1000~1200 �f��ˮƽ�������

��ֵ��ע�������������L�ځ��������������Դ�D(zhu��n)������������p̼���������������ú����ڌ��ИI(y��)δ��ǰ�� �ē��n�Լ����]���½�ú�V���R���^�L�r�g�ɱ��;��~���Y��Ͷ����������ձ錦���y(t��ng)���I(y��)�Y ����Ͷ�����Ը�^�����@Ҳ��ζ���҇�δ���½�ú�V��(sh��)������������������������ú̿���鲻���� ���YԴ��������S���_���������L����������挦�YԴ�ݽ���������a(ch��n)���»��ĉ������������ˏ��L���ڽǶ� �����������ú̿�a(ch��n)���컨�����@�F(xi��n)�������ú̿�YԴ���@�����l(f��)ϡȱ�������

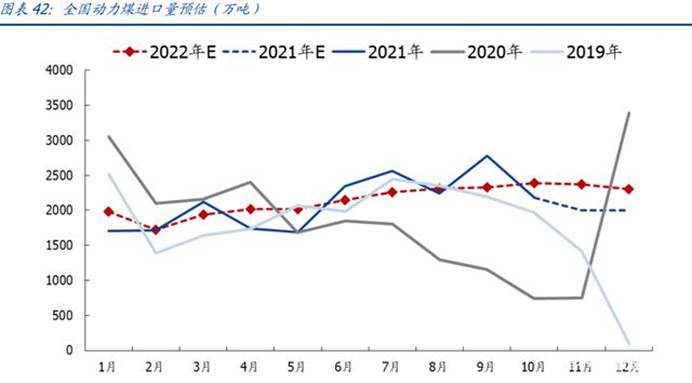

3.1.2.�M�ڿ����A(y��)Ӌ��ƽ���������(ji��)������ƽ��(w��n)

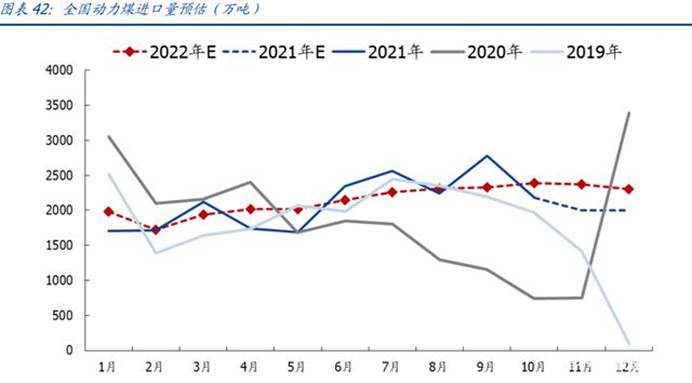

��ǰ�ͺ������������M�ڿ�����ȥ��ͬ��ˮƽ�����������S�����Hú�r���\�M������L���������(n��i)���Q(m��o)ú �r��sС��ij�r�β���ú�N�������F(xi��n)������������K�˲�ُ�����½����������(d��o)�� 1~5 �·�ȫ���M�� ����úͬ���»� 21.4%�������5 ������������Ұl(f��)��ί�l(f��)���P(gu��n)�ڟo���ڕ�ͣ�аđ�(zh��n)�Խ�(j��ng)����Ԓ�C�� ��һ�л�ӵ������������ú 0 �M�ڻ�?q��)��ɞ��L��څ����������S���S������(n��i)ú�r���q����������M���� ���ߔU�Լ����P(gu��n)���T�Ą���M�ھ������(n��i)�oȱ�ı����£��M��ú��(sh��)�����߸��������9 �� ����ú�M�ڔ�(sh��)���_ 2779 �f�����������(chu��ng)�����¸��������2021 �� 1~10 ����������҇����M�M�ڄ���ú2.1 �|���������ͬ������ 2817 �f������������� 15.4%�������

������������(j��ng)�v����δ��֮��׃���������һЩ������ȫ��˼���d������������o���x���������߅���x ̧�^��������ؾ������L�U�ӄ����������Ӹ�������������Դ�D(zhu��n)�����������(d��o)���H��Դ�Ј����Ҳ��ӡ� �ڴ˱�����������������҇���Դ������ه����������_���҇���Դ��ȫ��(w��n)������(y��ng)�@��������Ҫ��������� ���]�غ�늏S�L���ԁ��ь��M��ú��������ԭ�ϲ�ُ���ɻ�ȱ�ĭh(hu��n)��(ji��)�����������҂��A(y��)Ӌ 2022 �����ú�M��������ƽ�؞�����������M�ڏ����Sú�r���ӣ��������������҇��ь��M��ú ����ú̿�Ј���(w��n)����(y��ng)��������{(di��o)�r�����Ҫ���a���������ȡ���п����M���ĄӑB(t��i)�{(di��o)�ؙC����������M��ú ����Ҳ���Mһ������(w��)�ڇ��Ҍ�ú̿�Ј����^�{(di��o)�صĴ������������������ھ��w��(sh��)�����������ú�r ����ϝq�r�m�ȷ��_��������µ��r�����վo������(w��n)��ú�r������Ҫλ�ã��������

��ס��ע�������������և��e�M�ڽY(ji��)��(g��u)��׃����(d��o)���M��úԴ�ĽY(ji��)��(g��u)�ֻ���������� 2022 ���Ԍ��� ���M�ڇ������ƣ�1~9 �°�ú 0 �M���������10 �龏�����(n��i)�o������������������֜��۰��T���� ͨ�P(gu��n)��������漰��(sh��)�� 201 �f���������������(d��o)���غ���(y��u)�|(zh��)����ú؛Դ���f�oȱ��������ɹ����I(y��)��I(y��)ֱ�� ʹ�õă�(y��u)�|(zh��)ȼ��ú����(y��ng)��(sh��)����������������D(zhu��n)��ֻ�����Ӳ�ُ����(n��i)���a(ch��n)�ă�(y��u)�|(zh��)����ú���������ô�� �ڇ���(n��i)�иߟ�ֵ����ú�ĽY(ji��)��(g��u)����������Ҳ���ɞ��Ј��IJ����c֮һ���mȻ���ބ���ú �M�ڔ�(sh��)������ӡ�������������úú�|(zh��)��������������߰l(f��)��������(y��u)��ӡ��ú�����Ե͟�ֵ��������������� ����ú��؛����Ʒ����Ҫ�˵ģ���˰�ú�M�������m(x��)�վo����(d��o)����(n��i)�Ј��Y(ji��)��(g��u)��ȱ؛�� ���y�Խ�Q���������

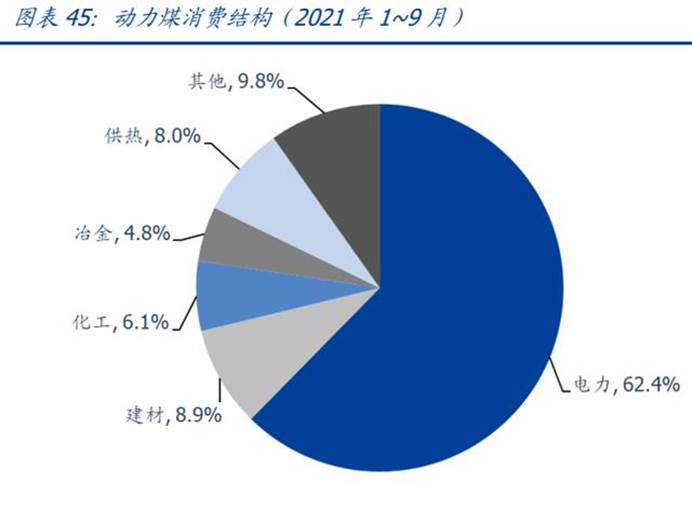

3.1.3.��Դ�D(zhu��n)�ͳ���������������g��ʮ��

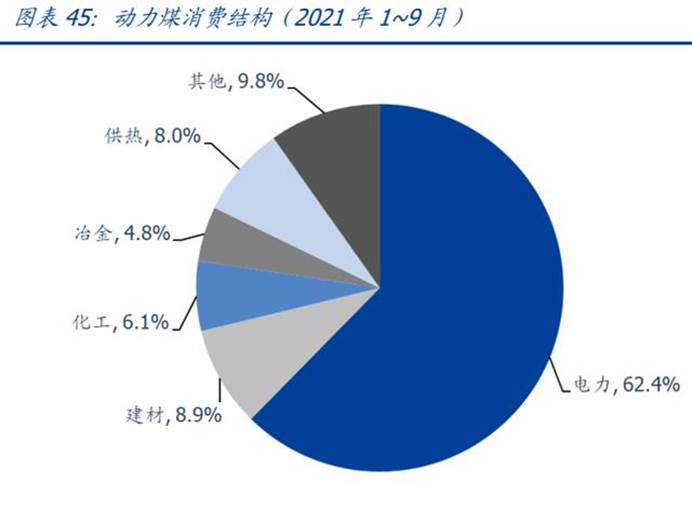

���w���������������ú�r֮���Գ��F(xi��n)���q�������������m(x��)���A(y��)������Ҫ����֮һ��������mȻ�҇���� ��̼�_���������̼�к������h��Ŀ�������������Դ�D(zhu��n)�Ͳ���һ����������������D(zhu��n)�ͳ��ڌ����y(t��ng)�ИI(y��)�a(ch��n) Ʒ���������߂䄂�����������ӽ���ˮ������������Դ���������A(y��)������������ռ�Ȳ���������������� ���h���Ј��A(y��)�ڣ����w���� 2.2 ��(ji��)��(n��i)�ݣ��������2021 �� 1~9 �£�����ú��Ӌ���M 27 �|��������� ͬ�����L 9.2%��������M�� 11 �²�ů������������S�������u�D(zhu��n)���������늏SҪ��ؓ�l(f��)����������ů���� �΄�(w��)�������ú̿�����Mһ���������������������������������F(xi��n)�����ȬF(xi��n)��Ď����^�������������� ��ӭ�����������������Ȼ��r���ϝq�������������ú̿���䮔��ů����܊�����������������ú̿�� �������ϝq���g��������A(y��)Ӌ�������ú���M�����_ 36.6 �|��ˮƽ��ͬ�����L 5.6%�������

չ�� 2022 �����������Ҫ�P(gu��n)ע����I(y��)������ܻ������L�U��������������ٿ����������������������� �������������Чˎ��Ч����������M�ͷ���(w��)�I(y��)�����dz��е��������߀���ܵ�����������������a(ch��n)�I(y��)���^ �m(x��)�䮔��������������L�ĺ������������Դ�����Ӱ��mȻ�L�ڴ������������������Դ�b�C�Լ� ���׃����O(sh��)ʩ��δҎ(gu��)���������ǰ�����������(n��i)ú̿�����w�Ԍ��S�����L�һ����Ȼռ��(j��)�^������ Ҫ��λ�������2022 �겻���ڳ��F(xi��n)��Դ�����(d��o)�»���½�����r��������҂��A(y��)Ӌ 2022 ��l(f��)���ͬ �����L 5.5%����늺�úͬ�����L 3.9%�������

3.1.4.�������ƽ���������ú�r���Իؚw

2021 ���ú̿�Ј�ע���d��ʷ���������ú�r�� 3 ���ԁ�һ·�����������9 �º�����ϝq�������һ�eͻ �� 2500 Ԫ/�����������(chu��ng)�vʷ�¸ߡ���ɱ�݆���A(y��)���ϝq�ı��|(zh��)����������Դ�D(zhu��n)���^������������� ���y(t��ng)�ИI(y��)�a(ch��n)Ʒ�����������Є��ԣ���������늺�ú����һ�ٳ����Ј��A(y��)�ڣ�������������o �������s������I(y��)���^�A(y��)�������������I(y��)��ʹӯ��������������F(xi��n)���������������Ҳ�ڴ���s�p���� ���y(t��ng)�I(y��)��(w��)���Y���_֧���������ӽ��갲�O(ji��n)��������h(hu��n)�����m(x��)�߉�������������a(ch��n)���γ��^������������Ķ���(d��o) �®�����U����Ҋ���o�s����������r���A(y��)��������������S��鱣�C�҇���Դ����(y��ng)��ȫ�����������Ⱥ ����ů�^������������P(gu��n)���T���������mƫ����ȡһϵ�����M��ȭ��������������������a(ch��n)����Ч ���@���������ú�r��(y��ng)�����^(q��)�g�ؚw����������w������������҂��A(y��)Ӌ����ú�r�И� 1000~1050 Ԫ /����������^ȥ���ϝq�s 450 Ԫ/���������

Ŀǰú̿�Ј����_���������^������������������ߌ�����(y��ng)��Ӱ푾�����������Ј�������������(d��o) ������������������������˸���(j��)����ƽ���A(y��)�y���������߀��Ҫ�C�Ͽ��]���������������v�^�vʷ����������P(gu��n) ���T�v��ᘌ�ú̿�ИI(y��)�������{(di��o)�ض�����������Ŀ�ˡ��mȻ�� 2020 �� 11 ����ú�`�s�� ������������ߌ��ڬF(xi��n)؛ú�r�ϝq�����̶̳��ƺ�������ߣ����������Gɫ�^(q��)�g���������������� ������Ӱ���������C�Ϲ���ƽ��������ߌ�(d��o)����������҂��J�� 2022 �����ú���w����� ��ƽ����������r���S����(ji��)�Բ�������������w�ʬF(xi��n)���ֺ�P��֣��ϰ���̽�ף���������r���И� 800 Ԫ/�������������

Ҫ������ɱ��cú��ӯ������������^�ڄ���ú�F(xi��n)؛�r���׃����������҂��J�����P(gu��n)���T�� ���P(gu��n)ע����늏S����ú�ɱ�������������������� 2017 ���_ʼ����ú����L�ں�ͬ������������ ú�ɱ����ӡ��҂��A(y��)Ӌ�����ú���L�ں�ͬ�ĺ�ӆ��(sh��)�����Mһ����������������������� �Ј�ú���ӵ��P(gu��n)ע��������ԔD������ú̿�ɱ����еĸߺ����ИI(y��)�������

Ҫ��������½��c�ИI(y��)�D(zhu��n)�Ͱl(f��)չ���������ú̿������L�ڸ�ց���������������҇������ ��30 �_�� 60 �к�����Ŀ�����������ôδ��ú̿���M���Ǵ����څ��������ڴ˱��������������Ҫ ��(qu��n)�����������½��cú̿��I(y��)ӯ����������D(zhu��n)�������P(gu��n)ϵ�������Ҫ�����pú̿���M�Ĵ�څ���� ���Cú��(j��ng)�I����̫��Ӱ������������(w��)�����F(xi��n)ϵ�y(t��ng)���L�U���oú���D(zhu��n)�Ͱl(f��)չ���Еr�g�� �Y�������������

Ҫ���̼�_���c�ߺ��ܮa(ch��n)�I(y��)�������Ҫ���F(xi��n)̼�к͵�Ŀ�ˣ���������������(d��o)�ߺ����ИI(y��)�� ̭���a(ch��n)�����������Ҳ���ų�ͨ�^����Ј�ú�r���Иеķ�ʽ��D���ߺ����ИI(y��)����������� ���Ƹߺ����ИI(y��)�˳��Ԝp��ú̿���M�������

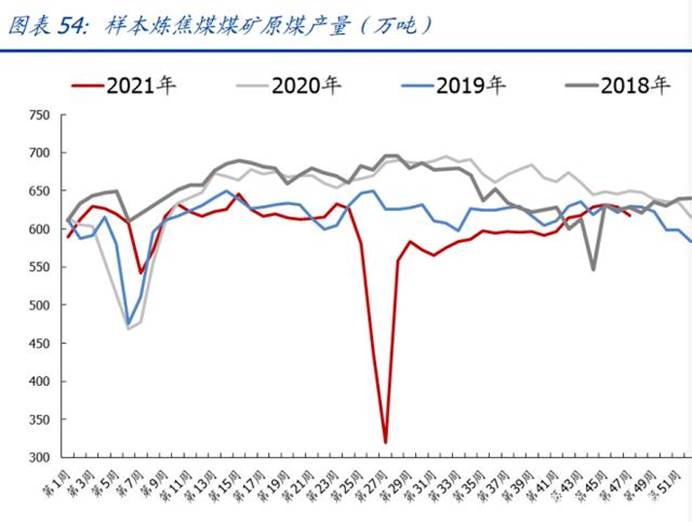

3.2.��ú���M�ڌ�����Ҫ׃��

3.2.1.����(n��i)�a(ch��n)���֏�(f��)�����(n��i)��λ��������������g����

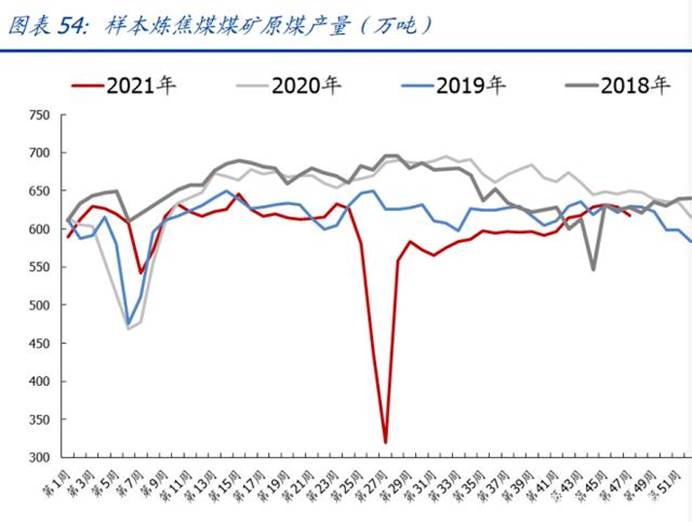

2021 ���ԁ���������܇���(n��i)��úú�V��ȫ�¹��l�l(f��)Ӱ�����������O(ji��n)���h(hu��n)�����Ȳ���Ӵ����������(d��o)�²� ��ú�V�p�a(ch��n)�������ͣ�a(ch��n)�r�аl(f��)�����������ú����(y��ng)���w̎��ƫ�o��B(t��i)�����������M�ڜp�����������(d��o)�µ��� ú�������������������Y(ji��)��(g��u)�Ծoȱ�����������2021 �� 1~10 ���������ȫ����Ӌ���a(ch��n)����ú 4 �|��������� ͬ�����L 1.7%�������������ҪԴ�� 1~2 ���������

���ڶ���������������P(gu��n)���Tȫ���Ƅ����a(ch��n)�����ı������������ǰ�����¹ʜp�a(ch��n)��ͣ�a(ch��n)��ú�V���ُ�(f��)�a(ch��n)�������ȫ���F(xi��n)�н�úú�V���M�둪(y��ng)�a(ch��n)�M�a(ch��n)�Ġ�B(t��i)�������ú�V�_���ʳ��m(x��)���������(n��i)��λ��������� ����������ڱ��������������������������������V�������m(x��)���_ͨ�Gɫͨ����������F(xi��n)�������a(ch��n)��������������a(ch��n)�� �ь��F(xi��n)�M��ጷ�����������(n��i)��������(f��)�˃�(n��i)�ɵ^(q��)���ֽ�ú�V����ɽ�����ֽ�ú�V�����a(ch��n)��������� ��(j��)ú̿�YԴ�W(w��ng)�y(t��ng)Ӌ���������Ӌ�s 3100 �f��/��������������H߅�H����������������ڮa(ch��n)�����������M ጵı����£��a(ch��n)�������������������S��������������ȥ��������h(hu��n)������������O(ji��n)�߉����ɞ�������������� �������a(ch��n)��ጷ��γɉ����������

�L�ڶ��������������(n��i)δ�����a(ch��n)�������������������ú�Ȟ�oȱ�������һ���������������(n��i)����ú�V��Ч����(y��ng)�����տs����������ڟ���ú�V���YԴ�A�x����ȫ�l�� ���d�ڄ���ú�V����������ڇ���(n��i)��ú�V��ȫ���a(ch��n)������ҕ�ı��������������ú�V����Ч���o �����տs����ɽ�|Ҫ�� 2021 ���P(gu��n)�]�˳� 3400 �f��/��ú̿�a(ch��n)������������M�Ȳ����A(y��) �ڣ���?q��)��?/span> 2022 ���^�m(x��)��(zh��)�����������

һ���������������(n��i)��ú�½��V����(sh��)����������������R����YԴ�����������������ú�����Hռ�҇� ú̿�������� 20%~25%���������ϡȱ�YԴ����������ϰ����½��V������������H���� 10 ú�V���� Ӌ�a(ch��n)�ܲ��� 3000 �f��/�꣩�ٟ���ú�V����ú����������w������ÿ��s 12 �|���ğ��� ԭú�a(ch��n)���������@ƫ�����������ζ������(n��i)����úδ�����a(ch��n)�����^С����������R����YԴ���� ����������������

3.2.2.�M�ڽ��������������δ�����c����ú

�����҇�����(y��u)�|(zh��)����ú�YԴ���ޣ���ɽ����������ú�Ե���ͻҶ����Q�������Ȼ����(j��ng)�^ 30 ���곬���ȵ��_�ɣ��F(xi��n)�� 4#ú�ӻ����ѽ�(j��ng)�_���ꮅ�����������ֻ���_�ɸ���ҵ����|(zh��)�� ú��������������ϵĴ��ͽ��t����tú�|(zh��)��Ҫ��r������������ÿ����ć����M�ڽ�ú�s 7000 �f �����������������ȣ���������ú�����w�ʬF(xi��n)����څ�ݣ����������M�ڽ�ú��(sh��)������p��������� ��������ȱ����½����������2021 �� 1~10 ����������҇���Ӌ�M�ڟ���ú 3947 �f���������ͬ�Ȝp�� 39.5%�������ƽ��ÿ�p�� 258 �f����������� 2020 �� 1~10 �°�úƽ��ÿ���M�ڼs 350 �f������ ú��Ҫ���ú�N����ú����������ô�ú����������_˹ú������������M����ͬ���������@������������ �a(ch��n)��������������������������ޣ��������

��ǰ���������_���������ڰ�úͨ�P(gu��n)�������������ǰ�а��P(gu��n)ϵ��δ��Ҋ�����E����������҂��J�� ���ڃ�(n��i)��ú�y�ԏص��_�M���������

�L�ڶ���������������M����������ጷ��A(y��)�������������������Ӱ������������ͨ�P(gu��n)�ڰ��r���P(gu��n)�]�������2021 ��1~10����������҇���Ӌ�������M�ڟ���ú1178�f���������ͬ�Ȝp��795�f����������������_40.3%�� ��(j��)�Ї�ú̿�YԴ�W(w��ng)��(sh��)��(j��)�@ʾ�������11 �� 1~23 �������������ë���ڰ���úͨ�P(gu��n)�� 7690 ܇��������^����ͬ�����L 47%����������� 11 �� 19 ��ͨ�P(gu��n)�� �_ 580 ܇����������m(x��)ֻҪ���������Ч�������������úͨ�P(gu��n)��r�A(y��)Ӌ�������m(x��)���D(zhu��n)����ú�M���� �����֏�(f��)�� 200~350 �f���^(q��)�g��������^�����¾� 118 �f��ˮƽ�з����������g�������

�����������δ��ֵ�����c�P(gu��n)ע���������\úͨ���Ľ��O(sh��)��r��������ɹŇ���һ������������� �w��Tavan Tolgoi��ú̿�V�����������Ӌ���� 62~83 �|�������мs 40���韒��ú���������ú̿�� ����e�_ 400 ƽ�������������ú�Ӻ�� 190 ����������M�����������wú�Vλ���ɹŇ����ϸ��ʡ������� �ڳ�����܇�R�h���� 15 ����̎��������x�Ї�߅��ֻ�� 240 ����ľ��x������������������w��Tavan Tolgoi��ú̿����(y��ng)�����L�����\ݔ���}����ȱ���F·���ܵ������������

���� 2019 ���ɹŇ����y(t��ng)�������؈D�ո¾��ڌ��Ї��M�Ї����L���ĕr��?q��)��T�s����ɽ �Ѕ��^��������������������������P(gu��n)���ˡ�����������������(j��)���Ұl(f��)��ί��Ϣ��������ɹ������F· ������܉�s 112 �����Ӌ 240 ��������������֮���c�҇���Ȫ�F·���B��������������� ���\ú�F·��ֱ�_�҇��������������S����������ػʍu���Լ�������۵����������������ɹ� ���҇�����ú̿���\���������ԓ�F·�A(y��)Ӌ�� 2022 �꽨�O(sh��)��������������(j��)�ɹ�������������������� �˗l�F·���_ͨ��ʹ���������w��Tavan Tolgoi����ú̿����������ÿ�� 3000 �f���������

��Ȫ�F·��������߅��ĸ���ë����·�ڰ��������Ҳ�����^ȥ���f�� 288 �ڰ����������(j��ng)�^�� ���נ��еĞ����������������������ǰ�졢���^�����������K���fˮȪ�(zh��n)�����Ї��\ú��� �}�����F·���������·ȫ�L 367 ���������������������ξ���늚⻯�F·�������������Դ��δ���ǎ죩

3.2.3.��䓉��p������������������Ҋ����

��䓮a(ch��n)�����p�΄�(w��)�����������������W����䓏S����������a(ch��n)����������������������2020 �������������� �Ų���ʾ�������Ҫ���@̼�_���������̼�к�Ŀ�˹�(ji��)�c���������ʩ���I(y��)��̼�ЄӺ;Gɫ�������������F�ИI(y��) ������Դ���ĸ��ܼ����ИI(y��)��Ҫ�ԛQ���s��䓮a(ch��n)��������������l(f��)���°���F�ИI(y��)�a(ch��n)���ÓQ�� ʩ�k������������Ʈa(ch��n)����Ϣ�A(y��)���l(f��)���C���������2021 �� 9 �����B(t��i)�h(hu��n)����ӡ�l(f��)��2021-2022 ���ﶬ �������Ⱦ�C���������Է�������������Mһ������������(zh��)�� 2021 ���䓮a(ch��n)�����p������ �P(gu��n)Ҫ�����������ʡ��Ҫ�����p�������ֽ��I(y��)��������������ɲ�����������ɺ˲���������ɽy(t��ng)Ӌ��ԭ�t�� ����������������������{(di��o)�������r����������������º�O(ji��n)�������������䓮a(ch��n)���Љ������������

������������B�� �ܺ��p��Ӱ푡��ﶬ���ޮa(ch��n)�ȶ�������Ӱ����������䓮a(ch��n)�����p��Ҋ��Ч�������1~10 ����������҇� ��Ӌ���a(ch��n)��� 8.8 �|���������ͬ�Ȝp�� 0.7%�������10 �´�䓮a(ch��n)����Ӌͬ�������ь��F(xi��n)�����D(zhu��n) ؓ������� ��Ŀǰ��(zh��)���M����������ѳ��^�μ���䓉��p������Ҫ��ķ���������������܉���ǰ�� 11 ����� ȫ�� 2000~3000 �f���Ĵ�䓉��p�΄�(w��)�������������ĩ����ǰ���Ŀ�ˣ��������ϰ��꣨�� ��(sh��)�^�ʹ�䓉��p�����D(zhu��n)С�������䓏S�Џ�(f��)�a(ch��n)���������a(ch��n)�A(y��)��������������W������e���ꮅ�������䓏S���� ������a(ch��n)������̿���������ú���������������������������°���ؔ��֧����������������������ذl(f��)���l(f��) �м���������������y(t��ng)�����Ŀ��䓲ĵ�����������������������Mһ�������p�����������������

��̿�a(ch��n)�������S��䓮a(ch��n)���|��������������꽹���ИI(y��)��Ҫ�ܭh(hu��n)������_���^������������� 9 �s �h(hu��n)������M���vɽ�|���������(d��o)��ɽ�|����ú���������߇����������ɽ�|ʡ������I(y��)�ձ��ޮa(ch��n) 50% �������������ȫ����̿�ծa(ch��n)�a(ch��n)�����@�_�����������ǰ��ɽ�|�����ޮa(ch��n)���������p���������������Ҫ�t ���ů���h(hu��n)���Լ�̝�p��ԭ�����Мp�a(ch��n)���������(d��o)�½�̿�ծa(ch��n)�_����(sh��)����Ľ^����λ��������҂��A(y��) Ӌ������r���S��䓏S��(f��)�a(ch��n)��������׃����������m(x��)��̿�ծa(ch��n)�������@�����������2021 �� 1-10 ���҇���̿�a(ch��n)�� 3.9 �|���������ͬ�����L 0.1%��

���꽹�������a(ch��n)�����д�ጷ����������ǰ�A(y��)Ӌ���ꌢ�ǽ����ИI(y��)�ÓQ�a(ch��n)�ܼ���Ͷ�ŵ�һ��������� ��(j��) Mysteel �{(di��o)�нy(t��ng)Ӌ�������ȫ��Ӌ�������a(ch��n)�ܼs 3600 �f������������ܶ������Ӱ�����������H���� ��r���ز����A(y��)������������� 11 �� 19 �����������(j��) Mysteel �{(di��o)�нy(t��ng)Ӌ�������2021 ������̭�����a(ch��n)�� 1851 �f������������� 4452 �f��������������� 2601 �f����������A(y��)Ӌ 11 �� 20 ��~���߀����̭ 725 �f������������� 762 �f��������������� 37 �f�����A(y��)Ӌ 2021 ��ȫ����̭ 2567 �f������������� 5214 �f��������������� 2638 �f����������^��ǰ�A(y��)Ӌˮƽ�p�ټs 1000 �f�����������������]�a(ch��n)��Ͷ�a(ch��n)���a(ch��n)����̭ ��δ��ȫ��(zh��)������������w�a(ch��n)���ÓQ�M�Ȳ����A(y��)����������A(y��)Ӌ�����������(zh��)����������M���Ƅӽ�ú���� �f��������������������a(ch��n)���O(sh��)����Դ��ͽ��t�������������(y��u)�|(zh��)�������������������Mһ�������������

�ӿ�����Ծӵ�λ������������a�������^������������ڽ��꽹ú����(y��ng)ƫ�o������������������A(y��)��������� ǰ�����Ƚ�ú����ȱ���^����������B�ӽ�ú�r�������������a�췦������������h(hu��n)��(ji��)����̎�ښvʷ�� λ�������10 �·ݺ����������ú����ƣܛ�����������(y��ng)���m(x��)���������������_ʼ��������������ӿ�����Ծӵ�λ������� �����a�������^���������

3.2.4.����ì�������������������ʎ������������

չ�����У���ú������o���r�c�ѽ�(j��ng)�^ȥ���������ú����ȱ���Mһ�����a���������ú�r�����Ҳ �ʬF(xi��n)�����a���߄�����������ځ�����������S����ɫ�a(ch��n)�I(y��)朽K������Ļ���������������ӽ�ú�����ů������� �Õr��ú�r���ԕ���(y��ng)����ƫ�o���ٴα��F(xi��n)ƫ���������չ�� 2022 ����������C���҂�������ƽ ������Д�����������o���������g��������P(gu��n)ע��ú�Ͱ�ú�M�ڻ֏�(f��)��r����������������һ�� ���@������������������o����^��_������������������ƽ��(w��n)����ú�r���y�ԏ�(f��)�ƽ������ϝq �߄����������ͬ�r���]���L�f(xi��)��œʯ�����Ԍ�����֧���Ј�����������µ����g����������������w���� �F(xi��n)��ʎ�߄���������A(y��)Ӌ���Ƹ������r���И��� 2200~2500 Ԫ/����������Ե��ڽ���ˮƽ�������

4.Ͷ�Y����

���غ����Y�a(ch��n)����������ø��L�f(xi��)ռ����������߷ּtú��Ĺ�ֵ�ޏ�(f��)������� �Խ��� 9 ���ԁ�����������Ұl(f��)��ί������_���}���h�����������l(f��)늹�����I(y��)ֱ��ú̿���L�ں� ͬȫ���w���P(gu��n)�����������Ҫ�l(f��)늹�����I(y��)���L�ں�ͬռ�����ú�ı�����ߵ� 100%������� ���ϰl(f��)늹�����ú��(w��n)������(y��ng)���غ���������������ú�����������(j��)ú̿���I(y��)�f(xi��)����Ϣ��������l(f��)�� ί 10 �°l(f��)�������ðl(f��)늹�����I(y��)ú̿���L�ں�ͬȫ���w�������a��֪ͨ�����������֪ͨ���� Ҫ����������L�ں�ͬ��ӆ����δ�_�������YԴ 80%��ú̿��I(y��)��������a���� 80%�ԃ�(n��i) �IJ�����������r���������A(ch��)�r+���Ӄr���ęC�ƈ�(zh��)������������e��ζ���������(sh��)ú���N�۽Y(ji��)��(g��u) �е������L�ں�ͬ���������Mһ����������������]���� 2016 �ꌍ�������ʃr+���Ӄr�����L �f(xi��)���r�C���ԁ���������L�f(xi��)�N�ۃr������ڬF(xi��n)؛�r�����������˿��܌��L�f(xi��)ռ��ƫ�͵�ú���ۃr ���ؓ��Ӱ�������������L�f(xi��)ռ��ԭ��ƫ�ߵ���I(y��)Ӱ���������������������������L�f(xi��)���r���� ���������

���p̼��Ŀ�����y(t��ng)��Դ��I(y��)�D(zhu��n)��ֵ���ڴ�����������p̼��Ŀ�ˣ����҇��鑪(y��ng)�����׃���� �����������f�����Z�������Ҳ����Դ��I(y��)�{(di��o)���a(ch��n)�I(y��)�Y(ji��)��(g��u)���������(y��u)���a(ch��n)�I(y��)������������ӿ����f�����D(zhu��n)�Q �ı�Ȼ�x�����Ҫ���I(l��ng)��������mȻ���ڃ�(n��i)ú̿����Դ�Y(ji��)��(g��u)�еĉ�œʯ���ò�����׃����������L�� �����҇���Դ�Y(ji��)��(g��u)��Ȼ����һú�������������ܻ��a���D(zhu��n)׃����������y(t��ng)��Դ��I(y��)�D(zhu��n)�����Ǵ� ����څ�������

����ɽ�����ġ�ɽ��ʡ���ꌦʡ��ú̿��I(y��)�M�Б�(zh��n)���ؽM��������γɕx�ܿعɼ��F�ͽ�ú�� �F��Դ�a(ch��n)�I(y��)���p��ĸ���I(l��ng)�����¸�������������ǰɽ��ʡӡ�l(f��)�ġ��P(gu��n)���������Y�ĸ�� ָ��(d��o)��Ҋ�������������ָ��Ҫ������Ç��пع����й�˾ƽ�_���������ͬ�|(zh��)���������غͮa(ch��n)�I(y��)�P(gu��n) (li��n)�ԏ������й�˾��������Լ�δ���е��Y�a(ch��n)�I(y��)��(w��)�������ͨ�^�Ј���ʽ��������Ƅӌ��I(y��)���ؽM������������ ���r���a(ch��n)�I(y��)������Ҏ(gu��)ģЧ������й�˾��������� 4 ����һ�¸�ʡ�L�������_��ʡ�ه������ �Y�a(ch��n)�Cȯ���ʌ��}���h��ָ��ʡ�ه���Ҫ�����й�˾ƽ�_��ץ����������Ą��Зl������I(y��)�� �F��ȫ���Y�a(ch��n)ע�����й�ʽ��������e�O���M���F���w�����������

5.���c��˾����

�Ї����A

��˾��ú̿�������������F·��������ۿڵ��I(l��ng)��Ԟ��ИI(y��)�N������������ИO���ĸ�����������������ڹ�˾ ��ú늻�·�ۺ���ȫ�a(ch��n)�I(y��)朵ąf(xi��)ͬЧ��(y��ng)�Ϳv��һ�w����(y��u)���������ʹ�伴ʹ��ú�r���������У� �I(y��)���ײ���Ȼ���_������������L�U�����O���������

1��ǰ������ú̿���r�R����������L�f(xi��)�N�۱��� ����(w��n)�����������˾ǰ��������Ʒú�a(ch��n)��/�N�� 2.2/3.6 �|���������ͬ���� 3.5%/11.8%�������ǰ������ ��ú�ۃr 537 Ԫ/���������ͬ�ȝq 32.9%���������˾�N�����L�f(xi��)��������������L�f(xi��)ú������ �l(f��)��ίҎ(gu��)���������ʃr+���Ӄr���Ķ��r�C�ƈ�(zh��)����������ۃr���М��������������(w��n)�������������˹� ˾ Q4 �ۃr���б������������˾�L�f(xi��)���r���ʃr�� 535 �c�Ј��rƫ�x�^����������������{(di��o)�A(y��)��������� �Õr��˾�L�f(xi��)�ۃr�������F(xi��n)���L��������������������˾���εĵ��|(zh��)�l����ͳ����_�ɳɱ��������ú̿ ��Kӯ�����������������2��늃r�ϸ���������I(y��)���������r�R����������鱣���������}������������λú �r�ĉ���������_ʼ��늃r�C���M��С���{(di��o)����������V����������������������(n��i)�ɹŵȵ�Ҳ�ь�� ���׃r���M���{(di��o)����������m�ȷ��_늃r�ϸ�������������V�|ʡ�l(f��)��ί������������� 10 �� 1 ���_ʼ ������늃r������������늃r�ڷ�ȷ֕r늃r�ķ��늃r���A(ch��)���ϸ� 25%�������늃r�ϸ����� �����������˾�����K�������F(xi��n)���r�R���������

�Aꖹɷ�

2021 �� 1 �·����������˾��ʽ�������Aꖹɷ���������D(zhu��n)�ʹ�Ļ�_��������������^�m(x��)얹��������y(t��ng)ú ̿���I(y��)�⣬�ӿ���������Դ�a(ch��n)�I(y��)Ҳ���ɞ鹫˾����һ��Ҫʹ���������1���a(ch��n)�����L������������� ������|����ú̿�N�ۻ������������˾���ڵ��Ȫ�V�^(q��)λ����ˮú��|��߅�������������� �o��ú���a(ch��n)����֮һ����������a(ch��n)ϡȱ�ğo��ú��ؚ��ú��������V����������������ұ��ͻ����ИI(y��)������� ��˾һֱ��������|����ú̿�N�ۻ�������Ŀ���������ͨ�^���ڮa(ch��n)�V����ʩ��������Ч�� ���Լ���ُ�沢ú̿�Y�a(ch��n)�ȷ�ʽ����������C���L��ú̿�a(ch��n)����(w��n)���������������˾�F(xi��n)�пɲɃ���15.0 �|����������ع��ڮa(ch��n)�V�� 8 ����������˶��a(ch��n)�� 3270 �f��/�꣬�ڽ��V�� 2 ����������漰�a(ch��n)�� 1000 �f ��/����������h���a(ch��n)���������_ 30.6%�����������������������V��90 �f������������ܘ��£�120 �f�������� ��a(ch��n)�ܺ����� 500 �f����������������L�ڷ�(w��n)���Ŀɳ��m(x��)�l(f��)չ�춨���A(ch��)�������

2����������Դ���� �²��������������������Դ+��������·�������������M���������������˾ȫ�Y�ӹ�˾����坍 ��Դͨ�^�����A������������Ӌ�����O(sh��) 5GW ��Ч����M�����a(ch��n)������������A(y��)Ӌ�Ŀ��Ͷ�Y 10.97 �|Ԫ�������Ŀǰ�������ɽ��ʡ���\����(f��)�����e�O�I�����������늻��W���ܷ������������˾ͨ�^���� �ֹ��пƺ��{��ȫ���I(l��ng)���c�x��늳��аl(f��)�Fꠣ�����������Y�����ӹ�˾�ȷ�ʽ����������ȴ��� 2000 ���c�x�����������ؓ�O��������������������ʽͶ�a(ch��n)������ 9 �����������˾�c��������������ͩ���Y���� ӆ�����f(xi��)�h���������������ԭ�����������늽�Һ�������늳صȭh(hu��n)��(ji��)�Ɍ��F(xi��n)����(li��n)�����������������Դ�a(ch��n)�I(y��) ���������Mһ�����ƹ�˾���c�x��늳��I(l��ng)��IJ����������

���탦�ܷ����������8 ��˾���Ȫ��� 49%�ə�(qu��n)��������ԃ�(y��u)����˾��(zh��n)�Բ���������������w݆���ܘI(y��)��(w��)��(y��u)���������ͬ��˾�F(xi��n)�е��c�x��늳���������� ؓ�O�����Ŀ�ȘI(y��)��(w��)�l(f��)�]�f(xi��)ͬЧ��(y��ng)����ǰ��������Ȫ���a(ch��n)�I(y��)�������a(ch��n)��ȫ������ 600 ǧ�� �őҸ��w݆�����b����ʽ�¾���������������ڳ���܉����ͨ�������Ƅ����������I(l��ng)������������� (li��n)�������������˾ȫ���T��һ���w݆������I(y��)��������A(y��)Ӌ��˾δ�팢�������� TopconN ���p�� �ξ�늳���������c�x��늳���������w݆���ܵ�����Դ�I(l��ng)��ǰհ������������I(l��ng)���Ŀ�����������ͨ�^����� +늻��W����+���탦��+����늾W(w��ng)+��늘���ϵ�y(t��ng)�����������������Դ+������δ����Դ �K�O��Q�����������

���ú�I(y��)

��������������A�x��(y��u)����������֏V���߹�Ϣ��������L��Ͷ�Y�rֵ�@�������1������������˾�عɹɖ| ú�����F��ʡ��(n��i)Ψһһ��ʡ��ú̿���F���������ʡ��(n��i)�@ȡ�YԴ��������\��������н^����(y��u)����������� ��˾�����ú�����F��Ψһú̿����ƽ�_��������ڵV�^(q��)�_�l(f��)���O(sh��)��������YԴ���Ϸ���������� ˾���ɱȔM�ă�(y��u)�����������(zh��n)�Ե�λ�@���������2���A�x��(y��u)����˾�ɲɃ��� 97 �|����������ɲɽ������������ ú̿ƽ����ֵ���_ 5500cal/g��������h����ͨ����ú��������ڰ�ú�M�����裬�Ј��߿�ú�Y(ji��)��(g��u)�� �oȱ�������Ȟ�o����������ɱ��������������˾ú�ɱ��h�����ИI(y��)ƽ��ˮƽ������������ڲɾ��ИI(y��) �ɱ��˟o����(f��)�Ƶ�����������������͵ć�ú�ɱ������䘋(g��u)����Ȼ�o�Ǻ��������

3�����֏V����˾ �o������Դ�l(f��)չ�����������ͨ�^Ͷ���Yƽ�_����Чʹ�����������C�����c��˾���I(y��)���a�������ӯ�� �m(x��)����Դ�ИI(y��)��(y��u)�|(zh��)�Y�a(ch��n)�������4���߹�Ϣ���Y(ji��)�Ϲ�˾�l(f��)��������ּt�؈�Ҏ(gu��)����Ҏ(gu��)��ÿ�� �ԬF(xi��n)��ʽ��������������ڮ��ꌍ�F(xi��n)�Ŀɹ����������� 40%�ҽ��~������ 40 �|Ԫ��������� ���S����˾�Y���_֧�ӽ�β�������δ���ּt���������������������5���F(xi��n)������ȫ���w��Ϣ ����(w��)���������ǰ�����ȠI�տ������L����(j��ng)�I��ӬF(xi��n)���������������������˾�F(xi��n)����ʮ�ֳ�ԣ������� �� 2021 �� 9 ��ĩ���������˾�F(xi��n)�F(xi��n)��ȃr�����_ 391 �|Ԫ��������^ͬ�����L 41.6%���������˾�F(xi��n) �F(xi��n)��ȃr���Կ���ȫ���w��Ϣؓ����������߂䰲ȫ߅�H�������������Դ��δ���ǎ죩

����ú�I(y��)

�A�|�^(q��)����ú���^�����������ȫ���ڶ���ú��ɽ�|��Դ��������^(q��)λ��(y��u)��ͻ���������1�����ز����������ú �N��������YԴ�����S����������a(ch��n)�N�����L���g�V韡��鱣�Cú̿���I(y��)���L�ڷ�(w��n)���İl(f��)չ���g������� ��˾�Գ����Mɽ�|����������������x��������������������ؽ��O(sh��)����������� 2020 ������������˾���� ú̿������ 140.5 �|����������ɲɃ����� 31.7 �|�����YԴ�����S���������

����ɽ�|���أ����w�鹫˾������������ʝ��ܻ�����Ҫú�N���ú�����������ú����������L�f(xi��)�N�۞�����������x��ɻ��أ����w ��ɽ���ܻ��������������˹�ܻ���������ʢú�I(y��)�������δ����Դ����Ҫú�N�����ú������������أ��� �郼ú�������������ú���H����Ҫ��ú�N�Ї���ú�����������ú���������ܛ��ú���������Ӳ��ú�� �҇��L�f(xi��)�N��Ӱ������������ 2020 ��������������˾�a(ch��n)�ܿ����� 1.7 �|��/���������2021 �깫 ������ُĪ����ú�V 10%�ə�(qu��n)�� 95%���˶��a(ch��n)�� 2100 �f��/�꣩��������f���V���A(y��)Ӌ���� 2021 �����ԇ���a(ch��n)���˶��a(ch��n)�� 180 �f��/�꣩����������Mһ���ƄӮa(ch��n)�N�����L���������˾�e�O�� �M����(n��i)�ʢú�I(y��)ʯ������ú�V�Ͷ�����˹�ܻ�� I�P��ú�V���O(sh��)��������a(ch��n)�N�����L���g�V��������

2�����ռ��F������(y��u)�|(zh��)�Y�a(ch��n)���������헮a(ch��n)���д�ጷ����������˾ 2020 �����ُ���F���ϻ���������� ��Դ�� 7 ��Y�a(ch��n)������������a(ch��n)���Mһ�����������������a(ch��n)Ʒ��ԭ���һ�״�����չ����м״�������� �����������úҺ���������l�a(ch��n)�I(y��)�����������F(xi��n)����ԭ�ϵ��K����Ʒ����ȫ�a(ch��n)�I(y��)朰l(f��)չ������������(j��ng)�I �L�U�õ�������������D(zhu��n)�����������ӿ��������

���� 2021 �� 4 �����������˾ú������K���м״��a(ch��n)�� 240 �f��/����������Ҷ��� 40 �f��/������������� 100 �f��/���������ú���� 100 �f��/��Ȯa(ch��n)����������� ��δ����Դ 10 �f��/��߶��M��Ϟ�Ŀ���a(ch��n)�� 115 �����cϞ�����ˇ����Ј��Ŕ���������� �a�ˇ���(n��i)�հ�����������⣬��˾Ŀǰ�ڽ��Ŀ��Ҫ�����s�ż״��S����ú�� 40 �f���� ����/���������30 �f���ۼ����������ѣ�DMMn��/��(li��n)�a(ch��n)�Ŀ������������ܻ����� 80 �f��/��� ���� 50 �f��/�� DMMn���������˾�a(ch��n)Ʒ��߶˾����������������ӯ�������������m(x��)��������������S�� �H�̓r�И�̧������������P(gu��n)����Ʒ�r�����ϓP���������˾�����I(y��)ӭ�����ڷ��D(zhu��n)�������ӯ������ ����ʮ���������

ƽú�ɷ�

��˾�����(n��i)Ʒ�N����Rȫ�ğ���ú���ú���a(ch��n)����֮һ������������ϵ^(q��)���ğ���ú���a(ch��n) ��������������з�(w��n)���������Ñ�����������õĵ���^(q��)λ�l�������������ú��(zh��n)���������������|(zh��)����Ч�� �@�F(xi��n)��������鹫˾���|(zh��)���l(f��)չ���Ԍ����A(ch��)�������1���䌍��ú��(zh��n)��������������YԴ�rֵ���������˾�e�O ���о�ú��(zh��n)����������{(di��o)���a(ch��n)Ʒ�Y(ji��)��(g��u)����������Ӹ߶ˮa(ch��n)Ʒ���o�������Ŭ�����F(xi��n)�a(ch��n)Ʒ�Y(ji��)��(g��u)�Ʉ���ú�;�ú ���������Ծ�ú�����D(zhu��n)׃��������a(ch��n)Ʒ�Y(ji��)��(g��u)���m(x��)��(y��u)���������2��������Ч���m(x��)���M���������˾�ӏ��� �������������һ�����������������ʩ���Cе����������������ܻ��p������

2021 �� 3 ���_�����ܻ��� �O(sh��)�����Єӌ�ʩ���������������� 3 �꽨�� 12 ���ܻ��C�ɹ������������1 �Ԅӻ��C�ɹ������������ �������ܻ����M�C 44 ����������½����ܻ����M������ 24 ���������2023 ����F(xi��n)�Vɽ�W(w��ng)�j(lu��)��������� ��(sh��)��(j��)�����������ҕ�������ܻ�ȫ���w��������ϰ�������Ӌ�������ܻ���ú������ 13 ������������ܻ� ���M������ 5 ������������������ܻ�ʾ��ú�Vһ������������ܻ����O(sh��)ˮƽ�I(l��ng)��ȫʡ�������һ����������� ��������Ч����(zh��n)�ԣ���ú�ɱ����m(x��)�������������˾���������YԴ�ĸ�ʮ��Ҏ(gu��)������������e�O��(w��n)�� ���M���f���V�����D(zhu��n)��������������� 5-8 ���ú�V����(y��u)���� 4 �f����������������M�˾���Ч��� �����������3���߹�Ϣ�����@Ͷ�Y�rֵ���������e�O�؈�ɖ|����ֱ��Ϲɖ|�ĺϷ���(qu��n)�����������˾ �ƶ�����ɖ|�ּt�؈�Ҏ(gu��)������������Z�����ڮ��ꌍ�F(xi��n)�ĺϲ�����ɹ����������� 60%�Á� �ּt�������2020 ��ÿ 10 ���ɰl(f��)�F(xi��n)����� 3.6 Ԫ�����������������Ӌ�ּt 8.3 �|Ԫ��������ּt���� 60.1%������� �� 11 �� 15 ���ձP�rӋ���������Ϣ�ʸ��_ 4.6%�������

�x��ú�I(y��)

ɽ������ĸ�������������Y�a(ch��n)��ُ��Ļ�_�����������˾��ؓ���F�Y�a(ch��n)����������������Y�a(ch��n)ע����_ �L���g�������1����ُ?f��)���ú�V 32%�ə�(qu��n)������������(qu��n)��a(ch��n)�� 512 �f��/�ꡣ��˾��ɽ��ʡ���� ú���^�������ú̿�YԴ�����S����������YԴ�A�x��(y��u)�����������˾��̎���ؾ����c��������\ݔ�����������2020 �� 12 �����������˾�� 28.7 �|Ԫ�F(xi��n)����ُ�عɹɖ|�x�ܿع�ú�I(y��)���F���е�ͬ��ú�V���a(ch��n)�� 1600 �f��/�꣩32%�ə�(qu��n)������������(qu��n)��a(ch��n)�� 512 �f��/���������Ͷ�Y��������������L����������� 2020 ��ĩ���������˾�����ĵV������ɽú�V����������ݸGú�V��ɫ�Bú�V�� 3 ���ڮa(ch��n)�V�����������Ӌ�a(ch��n)�� 3210 �f��/�����������(qu��n)��a(ch��n)�� 2223 �f��/�꣬�ξ��a(ch��n)��Ҏ(gu��)ģ��ǧ�f�������

2���x�ܿعɼ��Fú̿ �a(ch��n)�����������δ�����L���g���������21 �� 2 ���������ɽ�����\���_ʡ����I(y��)��һ��һ�������˺��s�����������������ʡ����I(y��)���Y�a(ch��n)�Cȯ�����_ 80%�������Ķ���Ŀ�����������˾���ٵĕx �ܿعɼ��F����ú̿�a(ch��n)�ܼs 4.4 �|����ȫ���ɕx�ܿع�ú�I(y��)���F������������w����x��ú�I(y��) 13.7 ���������������ú̿���� 600 ���|���������ú̿�a(ch��n)��Ҏ(gu��)ģ�H���ڇ�����Դ���F�������λ��ɽ��ʡ ��һ�������ȫ���ڶ�������������ۺ��������δ��x�ܿعɼ��F���������ߴ��M���^�m(x��)��ĸ��� �Y�a(ch��n)�Cȯ�������������Ӌ���،�ú̿�Y�a(ch��n)���b��������й�˾ƽ�_�������δ�����L���g���������

�����ăH��������������������҂����κ�Ͷ�Y���h�����������ʹ�����P(gu��n)��Ϣ�������Ո��醈��ԭ�����������

���x����Դ����δ���ǎ졿�������